【最終回】消費税のおはなし(14)/インボイス制度の対策

我々フリーランスはインボイス制度にどのように対処していけばいいのでしょうか。

免税事業者が課税事業者に売る場合

フリーランスでこのパターンに該当する人は非常に多いです。具体的には、

- プログラマーが大手企業にソフトウェアを納める

- イラストレーターが企業のマスコットキャラを描く

- ライターが企業のために記事を書く

- 農家が大手スーパーに野菜を売る

- 塗装専門一人親方が建設現場で仕事をする

などなど。ちなみに、建設業界では「フリーランス」じゃなくて「一人親方」という呼び方が一般的です。

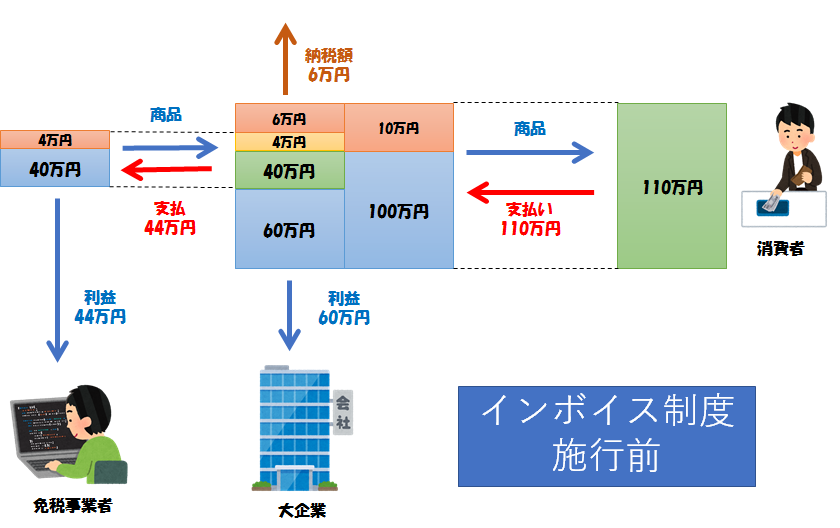

さて、これらのフリーランスは大体年間売上1000万円以下で、免税事業者です。今までの場合はこんな感じでした。

免税事業者のフリーランスが税抜40万円(税込44万円)で大企業に商品を納めます。大企業はそれを税抜100万円(税込110万円)で消費者に売ります。このフリーランスは免税事業者なので4万円の益税が発生し、利益は44万円です。大企業は単純に税抜価格の差額60万円が利益になります。

対策1 免税事業者のままでいる

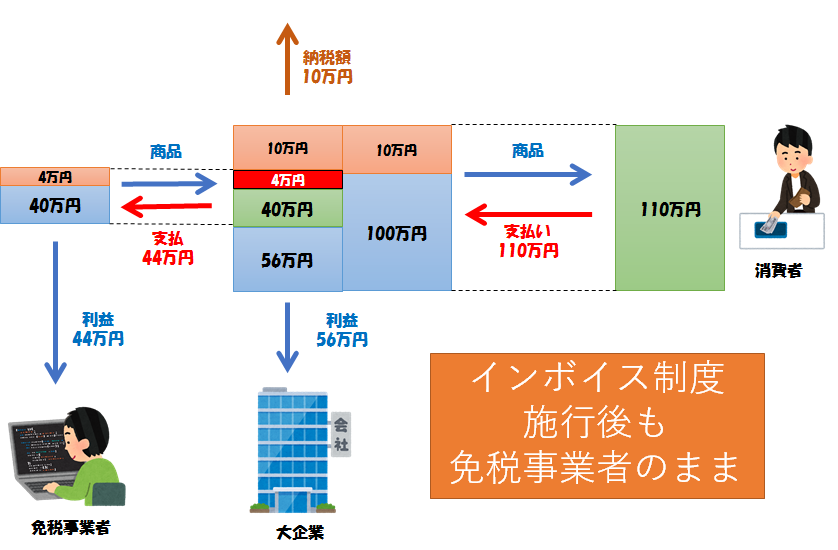

このフリーランスの人が2023年のインボイス制度施行後も免税事業者のままでいる場合、このようなお金の流れになります。

このフリーランスの人の利益は44万円のまま変わりませんが、取引先の大企業の利益が60万円から56万円に減ってしまいます。免税事業者はインボイスを発行できないので、仕入時の消費税4万円が仕入税額控除できないからです。

大企業側が「それでもいいよ」と言ってくれるケースは稀でしょう。大企業側は、もうあなたと取引をしてくれなくなるかもしれません。

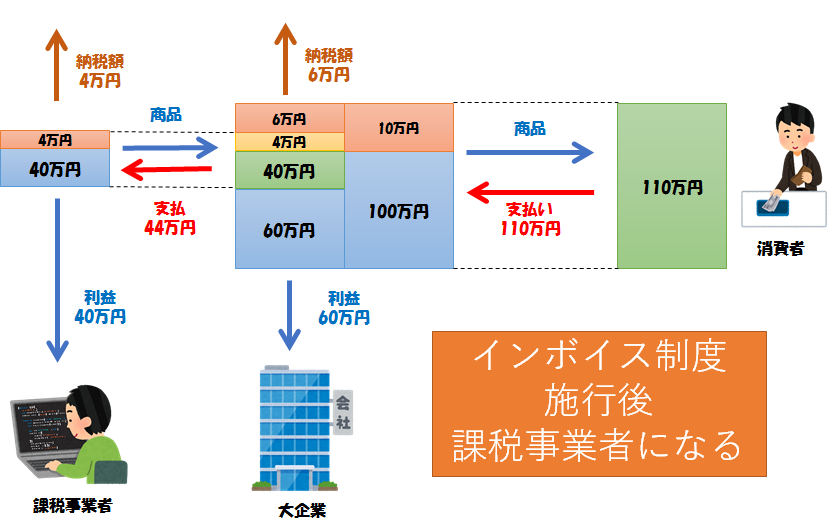

対策2 課税事業者になる

このフリーランスの人は年間売上1000万円未満ですが、インボイスを発行できるようにするために、課税事業者になることを決意します。当然、今までの益税の恩恵が無くなります。

これで大企業側に迷惑をかけることは無くなりましたが、自分も課税事業者になったので消費税納税の義務が発生し、利益は44万円から40万円に下がりました。大企業側の利益はインボイス制度施行前と同じ60万円です。

でも、これはかなり厳しい選択です。年間売上1000万円未満のフリーランスは、益税ありきでぎりぎりの経営になっている場合が多いです。利益率などにもよりますが、課税事業者になると年間30万円以上の消費税納税義務が新たに発生してしまうので、ぎりぎりの経営だとほんとに恐怖です。

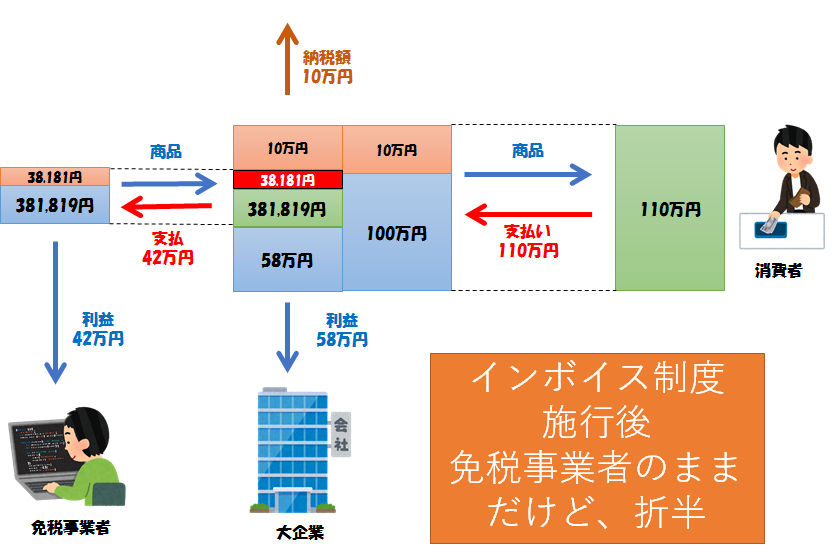

対策3 折半する

対策1は大企業側が全かぶり、対策2は自分が全かぶりになります。それじゃぁ、折半になるよう調整して値下げしたらどうでしょうか。

端数が出てしまいましたが、要するに税抜40万円と税込44万円の中間である42万円が税込価格となるように調整した結果です。

その結果、フリーランス側の利益は元の44万円から42万円に、大企業側の利益は元の60万円から58万円にそれぞれ平等に(?)下がりました。これは5:5でかぶる場合の数字ですが、調整次第で6:4とか7:3とかにもできます。

ここで一つ疑問があります。

交渉してお互い納得の上で折半できるのならいいんですが、大企業側が勝手に2023年から「5:5になるように値下げした分しか払わんからね」と一方的に価格を決めるのは、第9回で説明した買いたたきにあたるのではないでしょうか?

ところが、買いたたきを取り締まる消費税転嫁対策特別措置法は、2021年までの期限付きの法律です。インボイス制度が施行される2023年にはもう、この法律は存在していないのです。

おそらく、2023年のインボイス制度を見越して、消費税転嫁対策特別措置法が2021年までの期限付きになっているのではないかと思います。買いたたきはダメだけど、インボイス制度によってある程度の値下げ要求は許容しないと大企業が困る。この2つの法律は理屈が相反しているところがあるので、同時に2つの法律が存在しないようにしてるんじゃないか、と。

しかし、本当に下請けいじめの意味での買いたたきは今後も取り締まらなくてはいけません。2021年以降は、インボイス制度も加味した新しいガイドラインが出てくるんじゃないでしょうか。そのあたりの情報が全く無いので、あくまで僕の想像ですが。

対策のまとめ

| フリーランスの利益 | 大企業の利益 | 国の税収 | |

| 2023年以前 | 44万円 | 60万円 | 6万円 |

| インボイス後、免税事業者のまま |

44万円

(±0円)

|

56万円

(-4万円)

|

10万円

(+4万円)

|

| インボイス後、課税事業者になる |

40万円

(-4万円)

|

60万円

(±0円)

|

10万円

(+4万円)

|

| インボイス後、折半する |

42万円

(-2万円)

|

58万円

(-2万円)

|

10万円

(+4万円)

|

インボイス制度施行後、どのパターンでも国の税収は6万円から10万円に増えています。消費者が10万円の消費税を支払っているので、これは正常な数字ですね。では、この+4万円はどこから出てきたのでしょう?

そう、インボイス制度以前は免税事業者の益税となっていた4万円が、正しく国に納められるようになったわけです。

つまりインボイス制度のねらいは、益税の撲滅にあります。数千億円ともいわれる益税を撲滅し、正しく国に納められるようにするのがねらいなわけです。

「国から認定された登録事業者が発行したインボイスでないと、消費税が正しく記載されてるかどうかわからないじゃん。軽減税率があるからどの商品が何%かちゃんと書いてよね。登録時業者じゃない人が何%とか書いても胡散臭いから認めないよーん」

とかもっともらしいことを国は言うとりますが、要するに益税を無くしたいための戯れ言です。軽減税率という複雑な(といってもたかだか2種類の)税率を導入したのもこの戯れ言を通すための根拠にするためだった、とも言われています。

とにかく、どう転んでも免税事業者は苦しい選択を迫られます。これが、「インボイス制度は中小・零細・フリーランスにとって壊滅的なダメージ」と言われている理由です。免税事業者のフリーランスの人は、取引先とよく相談して2023年のインボイス制度に備えなくてはいけません。

益税の撲滅

そんなわけでインボイス制度は益税の撲滅に繋がるわけですが、その一方で、僕が第6回で書いたように、そもそも益税というのは利益の少ない免税事業者に対する救済措置だったということも忘れてはいけないと思います。

世間一般にはあまり知られていない「益税」というシステムによって、消費者がお国のためにと思って負担した消費税の一部をお情けで頂戴している。それがなければ中小・零細・フリーランスはとても厳しい経営状況になるのもまた事実ですが、そのお金はお情けキャッシュバックであるというのもまた事実…。

どういう見方をするかは、とても難しい問題です。

少なくとも僕は、「益税を取り上げるな! この悪法インボイス制度め! これ以上フリーランスをいじめるんじゃない!!」とは堂々と言えません。ついにお情けキャッシュバック期間が終わるのか、それに備えてより一層の利益が出るようがんばらなくちゃ、というふうに考えていければいいなと思っています。

なので、インボイス制度反対派が、彼ら自身は免税事業者でもなければ事業者ですらないのに、自分の政治的主張を通すために「インボイス制度は中小零細フリーランスにとって大ダメージ! そんなかわいそうなことをするな!」と僕たちフリーランスを勝手に担ぎ上げるのは、ちょっとなんか、違和感を感じます。

免税事業者が消費者に売る場合

フリーランスの中には、直接露店を開いて消費者にモノを売るタイプの人も居ます。その場合、インボイス制度はどう影響するのでしょうか? 税抜50,000円、税込55,000円のモノを売る場合を考えてみましょう。

| フリーランスの利益 | 消費者の出費 | 国の税収 | |

| 2023年以前 | 55,000円 | 55,000円 | 0円 |

| インボイス後 | 55,000円 | 55,000円 | 0円 |

とまぁ、比較するまでも無かったですね。インボイスを発行しようがするまいが、消費者はそのレシートをもらってもどうしようもありません。消費者はただただ消費税を負担するだけです。

一つ懸念点があるとすれば、レシートに適格請求書発行者登録番号が記載されてないことによってその売り手が免税事業者であることがはっきり消費者にバレるので、「うわぁ、あの店、消費税納めないで自分の懐に入れてるんだぁ」って思われることですね。それによって客足が減る…かも?

インボイス制度反対派の言い分として「零細個人商店が壊滅的なダメージ」というのがありますが、消費者を相手に商売をしている個人商店はダメージを受けません。インボイス制度に反対する声をあげるのは結構ですし応援もしたいのですが、嘘や印象操作はいけませんね。正しい根拠でもって批判してほしいものです。

経過措置

このように免税事業者にとって大変革をもたらすインボイス制度ですが、さすがにいきなり仕入税額控除ができなくなるのは厳しすぎるということで、実は経過措置があります。

2023年10月まではインボイス制度がまだ施行されていないので、インボイスの無い仕入れでも仕入税額控除は100%です。

それから2026年10月までは、インボイスの無い仕入れだった場合、80%だけ仕入税額控除できます。

さらにそれから2029年10月までは、インボイスの無い仕入れだった場合、50%だけ仕入税額控除できます。

それ以降は全く仕入税額控除ができません。0%です。

つまり、6年かけて徐々に慣れていってね、というわけです。

消費税のおなはしのまとめ

10月に消費税が10%に増税されたときは、僕には最強の会計ソフト 弥生の青色申告 があるから余裕で対応可能ってことで、あんまり真剣に考えてませんでした。インボイス制度のことも知りませんでした。

でも、ふとしたことから友人の事業者と仕入税額控除の話になり、なんやかんやと調べてるうちに消費税に関することを隅々まで勉強することになってしまい、すっかり消費税おじさんになってしまいました。

最初は勉強したことをその都度twitterに書いてたんですが、とても140文字で書ききれる話ではなくなってきたので、ブログにまとめてみようと思い立ったわけです。

そんな感じのきっかけでしたが、消費税について詳しく勉強するいい機会になりました。

それでは、ごきげんよう。

ディスカッション

コメント一覧

まだ、コメントがありません