消費税のおはなし(12)/診療報酬

医療費や薬代もまた、非課税取引です。厳密には、保険が適用される社会保健医療が非課税取引となります。

非課税取引

社会保健医療もまた、前回の家賃収入と同じく、非課税取引になります。お医者さんから処方箋が出て調剤薬局で買う薬も、社会保健医療なので非課税取引です。

しかし、病院が薬を仕入れるときの仕入代金や、医療機器の仕入などには消費税が加算されます。つまり、「非課税取引に対応する仕入」なので、仕入税額控除の対象となります。

家賃収入と同じく、病院や薬局もまた、消費税を誰にも転嫁することができずに事業者たる自分自身が負担することになります。

医療業界

「財前君、手術というのはね、何も手際よくやればいいというものではない。患者の体力を考えて丁寧に行うべきだ。自分の腕に酩酊してはいけない。」

ってセリフを覚えている以外は、僕は医療業界についてはほとんど何も知りません。なので、信憑性はアレですが、こんな感じの記事をどこかで見かけました。

なんか日本医師会?的な団体があって、「仕入税額控除ができないのはおかしい。医者が消費税を負担することになると日本の医療は縮小する。輸出などと同じように免税扱いにすべきだ」と提言しているらしいです。いきなり非課税から免税に変えるのは無理だとしても、いい妥協案を模索するべく日々活動されてる団体があるとかないとか。

診療点数とか薬価とか

医療の場合、診療報酬とか薬代とかはある程度国が決めてるみたいなので、病院や薬局があまり勝手に値段を変えることはできないようです。その一方で、仕入税額控除ができないということは、消費税が8%から10%に増税されたりすると、それがそのまま病院や薬局の負担になってしまいます。

それを緩和するため、そのあたりの国が決めた診療代や薬代を増税と連動して値上げすることで、うまく医療機関に負担が無いように対策してるらしいです。どの程度の対策をしているかは詳しく調べてないですが、とにかく医療費が増税に連動して2%ほど上がったとしても、「医療費は非課税とちゃうんけ? なんで値上がるねん、このヤブ医者がッ!」とクレームをつけないように、ね。

ドラッグストア

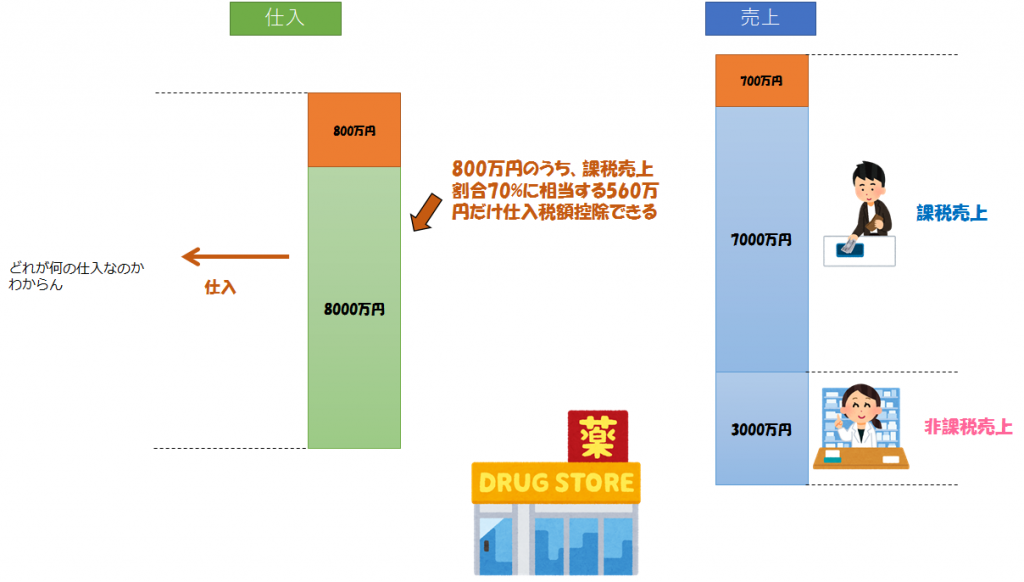

ドラッグストアの中に調剤薬局が併設されている店舗を見かけます。店内の普通の棚に並んでる商品は消費税が課される課税取引です。一方、調剤コーナーで受け取る薬は社会保健医療なので非課税取引となります。このような場合、一体どうなるのでしょうか?

同じ薬を仕入れても、それを棚に並べて普通に売るのか、調剤コーナーで売るのか、それは仕入れる段階ではわかりません。また、店舗は一つの建物なので、電気代などの経費は一括して一つです。仕入のどこまでが課税対応仕入で、どこまでが非課税対応仕入なのか、判断するのは難しいです。

個別対応方式

このようなドラッグストアの場合、仕入を3種類に分けます。

- 課税対応仕入 --- 課税取引のための仕入であるとハッキリわかっているもの

- 共通対応仕入 --- 課税取引のための仕入か、非課税取引のための仕入か、どっちともわからないもの

- 非課税対応仕入 --- 非課税取引のための仕入であるとハッキリわかっているもの

課税対応仕入は仕入税額控除できます。非課税対応仕入は仕入税額控除できません。そして共通部分の共通対応仕入は、その一部が仕入税額控除できます。どのくらいの割合が控除できるかは、売上の中の課税売上の割合で決まります。上図の例の場合は売上の70%が課税売上なので、70%が控除できます。

このドラッグストアが仕入時に払っている消費税は合計800万円ですが、そのうち500万円は課税対応仕入ということで全額仕入税額控除でき、共通対応仕入の100万円の70%=70万円がさらに仕入税額控除できます。この店の預かり消費税は700万円なので、

消費税納税額 = 預かり消費税 - 課税対応仕入の仕入税額控除 - 共通対応仕入の仕入税額控除

= 700万円 - 500万円 - 70万円 = 130万円

となります。

一括比例配分方式

でも、ここまで細かく計算するのは大変です。そこで、一括比例配分方式という計算方法が認められています。

要するに、もう仕入の区別がわけわからんから、全部共通対応仕入ってことにしてしまえ、というやり方です。この場合の消費税納税額は

消費税納税額 = 預かり消費税 - 共通対応仕入の仕入税額控除

= 700万円 - 560万円 = 140万円

となります。個別対応方式より納税額は上がってしまいますが、会計処理がとてもラクになります。

どちらの方式を選ぶか

個別対応方式を選ぶか一括比例配分方式を選ぶかは、確定申告の段階で好きなように選べます。

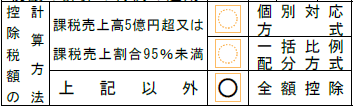

お好きなほうに○印を付けましょう。ちなみに僕の場合は医者でも大家さんでもないので、非課税売上はありません。なので、普通に全額を仕入税額控除できる「全額控除」に○印を付けています。

事前申請は必要ありません。確定申告の段階で、計算上お得になるほうを選べばいいんです。でも大体の場合は個別対応方式のほうがお得になります。会計ソフトを使っていれば、確定申告の直前の段階でどっちを選んだらどういう納税額になるかをシミュレーションできるので、お得なほうを選びましょう。

ディスカッション

コメント一覧

まだ、コメントがありません