消費税のおはなし(11)/家賃収入

家賃収入は非課税取引にあたります。家やマンションを人に貸して家賃収入を得るというのは、大きな不動産会社でなくても、個人でもできます。その場合の消費税がどうなるかを見ていきましょう。

非課税取引

前回紹介した輸出免税の話は免税取引でした。今回の家賃収入の話は非課税取引です。あと、このブログでは詳しく解説しませんが、給与などは不課税取引になります。

免? 非? 不? どれも同じ「無」じゃないの?

と思いますよね。でも、こうやって区別されてるってことは、それぞれ消費税の取り扱いが違うんです。

前回の輸出免税では「消費税が0%になる」と解説しました。一方今回の非課税取引は「消費税が課されない」取引のことを言います。

人が家に住むという、人間として最低限必要な行為に関する取引さえも「消費」と呼ぶのはちょっと違うなぁ、そこに消費税を課すのもなんかアレだなぁ、ってことで、家賃収入は非課税取引となっています。

※非課税取引になるのは住宅用の家賃だけです。会社用オフィスを貸した場合などの家賃収入は普通の課税取引になります。

仕入税額控除ができない

非課税取引の場合は仕入税額控除ができません。一体どういうことなのか、お金の流れを見ていきましょう。

家賃は6万円です。非課税取引なので消費税は課されません。

ある日台風で屋根がふっ飛んで、大家さんの出費で修繕を依頼したとします。修繕費は税込11,000円。このとき修繕業者に支払った消費税1,000円は、これまでの課税取引や免税取引の理屈で言えば仕入税額控除の対象となり、免税取引と似たような状況なので還付されるはずです。

ところがこの消費税1,000円は、「非課税取引に対応する仕入消費税」という扱いになり、仕入税額控除ができません。大家さんが消費税1,000円も加えた税込11,000円をまるごと負担することになります。

大家さんが住人から家賃を得る取引は非課税取引です。その事業を行うための仕入(つまり屋根の修繕費)は、修繕費自体が課税取引であっても、「非課税取引に対応する仕入(略して非課対仕入)」です。なんと恐ろしいことに、非課対仕入れは仕入税額控除の対象とはなりません。

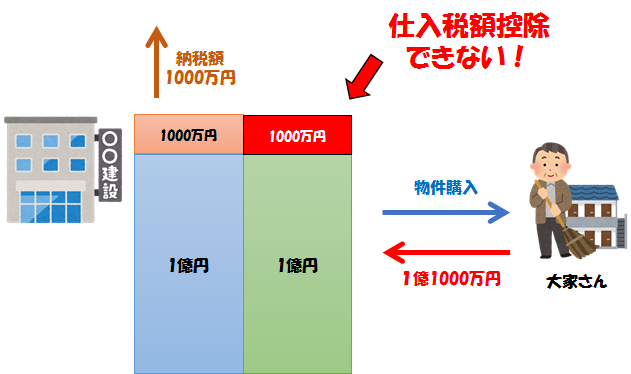

また、大家さんはそもそも、この物件を最初に購入しています。

これに関しても仕入税額控除はできません。物件購入代金が税込1億1000万円だと言われれば、まるごと1億1000万円が大家さんの負担です。なぜなら、この物件は非課税取引の商売を行うために買ったものだからです。

※実際は固定資産とか減価償却とかいろいろな要素が複雑に絡み合います。でも、消費税だけに注目すれば、上図のような形になります。

免税取引と非課税取引の違い

輸出のような免税取引は、消費税の大原則「消費者が消費税を負担し、事業者は消費税を全く負担せずに納税を代行しているだけ」に則って消費税を0%にしています。計算上もそのようになっています。

一方この非課税取引は、消費税が転嫁される仕組みの最終段階「大家さん⇒住人」で消費税が課税されないという状態になっていて、その結果、この大家さんがあたかも最終消費者であるかのように消費税を負担しています。

これはあくまで僕の個人的な意見ですが、政策とかそういうことを抜きにして理路整然とした算数の観点から考えれば、家賃収入も免税取引と同じように消費税0%で扱うのが筋じゃないでしょうか。つまり、「これは消費税が課されるような『消費』ではなかったので、還付することによって、消費税の転嫁プロセスを逆に辿っていって消費税が無かったことにする」とすべきなんじゃないかと思います。

家賃収入が非課税取引となった経緯

この節の話はあんまり詳しく調べてないので眉唾です、と前置きしておいて。

最初に消費税3%が導入された1989年当時は、家賃収入も課税取引だったようです。しかしそれでは不動産業界が困るってことで時の政府に文句を言った結果、「う、うむ、じゃぁ非課税取引にしよう」ということで1991年に非課税取引になりました。

でも、「非課税取引っていう仕組みを作ったのはいいけど、仕入はどうするんじゃろ? 仕入税額控除の対象外ってことでいいんじゃない? 知らんけど」ってことで適当に法律を決めた結果、こんなことになっちゃった、と。

不動産業界からの圧力だとか適当に法律を決めたとかはさすがに僕の妄想ですが、1989年から最初の2年間が課税取引であったことは事実のようです。

自販機スキーム

建設中のアパートなどのそばに自動販売機が設置されているのを見たことないでしょうか?

「毎日建設作業おつかれさま。のどが渇くよね。近くに自販機置いておくから、飲んでいってよ」

というねぎらいの気持ちなどではありません。

非課対仕入は仕入控除税額の対象にならないということを説明しましたが、例えば大家さんが別の事業も営んでいた場合はどうでしょう。年間にいろいろな仕入と売上があり、どれが課税取引なのか、どれが非課税取引なのか、分類するのが大変になることもあります。

そこで、全体の売上のうち課税売上が95%以上なら、仕入全部を仕入税額控除としていいという決まりがあります。例えば年商1000万円のメインの事業をしていて、そのうち友人に家賃年間40万円で部屋を貸していた場合、課税売上96%なので、このケースに該当します。そんなオマケみたいな収入は、もう適当でいいよ、って感じですね。

ほうほう、なるほど、95%以上か。ん? ということは……?

ある年、税込1億1000万円で新規アパートを買い、工事に着手しました。そしてその脇にジュースの自販機を設置。この年はアパート建設中なので、まだ住人に貸して家賃収入を得ることはできません。つまり、非課税売上0円です。一方、自販機でジュースが1本でも売れれば、課税売上130円とかになり、結果的に課税売上の割合が100%になります。

ということは、仕入にかかった消費税1000万円が全額仕入税額控除の対象となり、その1000万円が還付されるというわけです。すげぇ、これ考えた俺、天才。

一時期はこの自販機スキームと呼ばれるグレーゾーンが実際に存在していて有効な節税策として機能していたのですが、さすがにこれはグレーすぎてアカンやろ、ってことで、今はいろいろ法律が改正されて、このようなことはできなくなっています。

それに、1000万円が還付されるといっても、これはいわば輸出免税のときと同じ構図です。お金を得しているのではなく、非課税取引のしくみによって1000万円払わなければいけない消費税が0円になったというだけです。まぁそれでも、結果的にかなりデカいプラスですけどね。

なので、今の時代に建設現場に自販機が置いてあれば、それは本当に作業員に対するねぎらいです。

安全、ヨシ!

ディスカッション

コメント一覧

まだ、コメントがありません