青色申告をしよう(4)/源泉徴収税

このシリーズは、会計ソフト「やよいの青色申告」を使って、帳簿を作成したり申告書を作成したりする方法を解説していきます。細かいことは抜きにして、「こうすれば確定申告ができる」という一連の手順を解説します。

別シリーズ「白から青申StepUp」では、白色申告と青色申告の違いなども細かく解説しています。これまで白色申告をしてきてなかなか抜け出せない方や、青色申告の本質的な要点などを知りたい方は、そちらの別シリーズも併せてご覧ください。

事業の売上の内容が原稿料・デザイン料・講演料などの場合、売上金が入金されるときに源泉徴収税が差し引かれている場合があります。そういうときの仕訳はどうすればいいのでしょうか。

源泉徴収税とは

ここで言う源泉徴収税とは、事業所得の源泉徴収税です。給与所得者の源泉徴収(いわゆる天引き)とはまた別の概念になります。

事業所得の内容が次のような場合

- 原稿料

- グラフィックデザインの報酬

- 服飾デザインの報酬

- 講演料

- 生け花の指導料

- 税理士への報酬

- 経営コンサルタントへの報酬

などの場合、その売上が支払われるときに、源泉徴収税10.21%が差し引かれます。どういう種類の仕事がそれに該当するかの判断や、実際に差し引いた分を税務署に納める義務などは、全て支払者側の責任になります。受け取る側は源泉徴収に対する義務を負いません。

支払金額が100万円を超えると20.42%になったりするのですが、とにかく税率は大体一律10.21%です。この「.21%」の部分は東日本大震災復興特別税です。

源泉徴収税は単なる所得税の前払いです。確定申告をすることによって、最終的には損も得も無い形になります。

源泉徴収税の仕訳

税抜100,000円、税込110,000円の売掛金があり、そこから源泉徴収税10,210円が差し引かれた99,790円が銀行口座に入金されていた場合。

| 日付 | 借方勘定科目 | 借方補助科目 | 金額 | 貸方勘定科目 | 貸方補助科目 | 摘要 |

| xx/xx | 普通預金 | むにゃむにゃ銀行 | 99,790 | 売掛金 | △△県eスポーツ協会 | 講演料 |

| xx/xx | 事業主貸 | 10,210 | 売掛金 | △△県eスポーツ協会 | 源泉徴収税 |

こんな感じで、実際に入金された99,790円は借方勘定科目を普通預金にし、源泉徴収税にあたる10,210円は事業主貸として仕訳します。

「源泉徴収税」という勘定科目は無いので事業主貸で仕訳するわけですが、事業主貸というのはつまり「個人としての私」が支払ったということです。「事業者としての私」ではなく「個人としての私」です。

ところでこの10.21%の源泉徴収税ですが、消費税抜100,000円にかかるか消費税込110,000円にかかるかというと、「原則としては税込だけど、税抜金額が明らかな場合は税抜でもいい」ということになっています。上の例の場合は税抜100,000円に10.21%の源泉徴収税がかかっています。

税抜・税込のどちらに源泉徴収税がかかっていてそれがいくらになるのか、預金口座の通帳の数字を見て逆算しましょう。

支払調書

源泉徴収された場合、支払者から支払調書というものをもらえる場合があります。そこには源泉徴収税額などが書かれているので、いろいろ把握するのに便利です。

支払調書を発行してくれない場合もありますが、心配は要りません。支払調書は確定申告時に提出の必要は無く、保管の義務もありません。

所得税は結局どうなったのか

あらかじめ売上から固定の10.21%が差し引かれる源泉徴収税。これによって所得税はどう変わり、どれくらい損をしているのか得をしているのかというと、結論から言うと損得ゼロです。

例えば課税所得195万円以下だと所得税率は5%ですが、源泉徴収によって10%も持っていかれてると損をしてるんじゃないかと不安になりますが、全然大丈夫です。

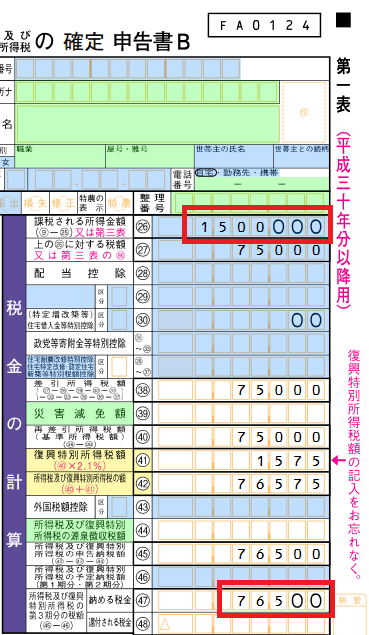

まず、普通になんやかんや売上があって、課税所得が150万円の場合。

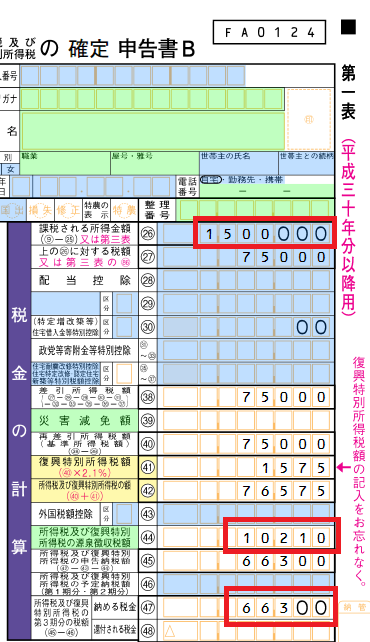

課税所得150万円の5%である75,000円に、復興特別税がちょびっと付いて、納める税金は76,500円となっています。

もし売上のうち10万円分が源泉徴収の対象で、源泉徴収税額10,210円が差し引かれていた場合、その前払い分10,210円が自分の懐から減っている状態です。そこにさらに76,500円の所得税が取られたら、10,210円は取られ損です。でもご安心召されよ。

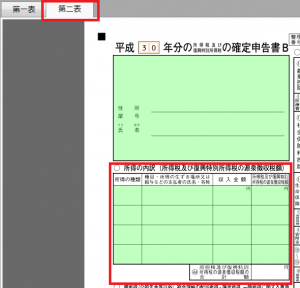

所得税確定申告書Bの第二表で、「所得の内訳」の緑色の部分をクリックしてください。

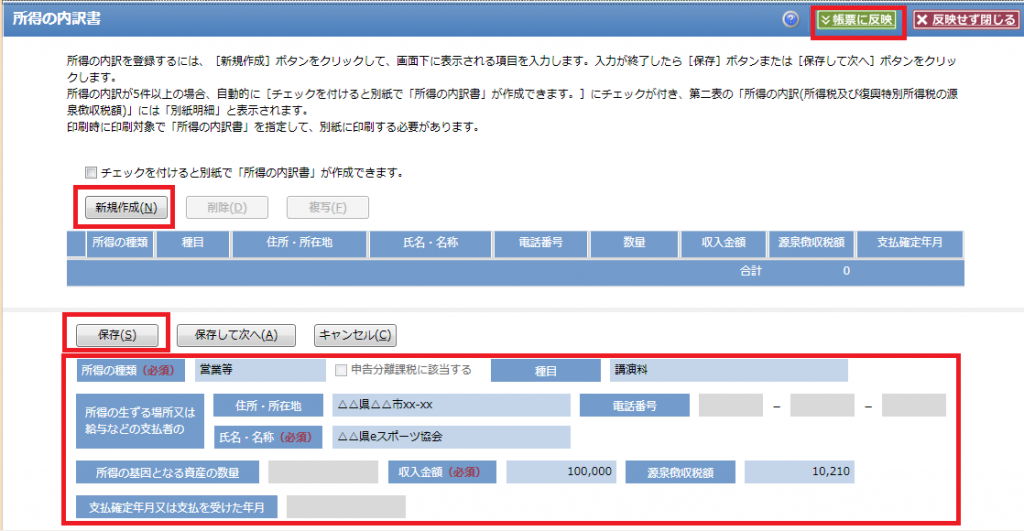

こんな画面が出ますので、源泉徴収された売上に関する内容を入力して保存、帳票に反映。

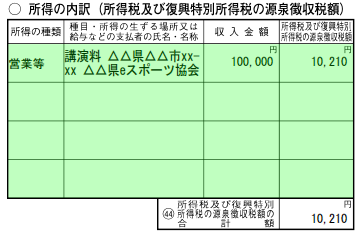

そうするとこのように、入力された内容が反映されます。

そして再び第一表に戻ってみましょう。

あらかじめ前払いした源泉徴収税10,210円が納税額から差し引かれて、納税額が66,300円に減っています。前払いした分がここで返ってくるわけです。だから、損得ゼロです。100円以下の微妙な端数は若干の違いがありますが、そこんところはご愛嬌で。

この源泉徴収税の入力は、仕訳日記帳からは自動で転記されません。いくら源泉徴収税を差し引かれたかはちゃんと把握しておいて、確定申告書を作る段階で忘れずに入力するようにしましょう。

また、12月に売上が上がって翌年1月に売掛金の回収=源泉徴収税の支払があった場合、翌年分の源泉徴収税ということにしましょう。年をまたいで前払い分が返ってくることになりますが、発生主義の観点から言うと、それが正しくてわかりやすいです。

さてこの源泉徴収税額の入力。入力すればするほどダイレクトに納税額が減っていく様子がわかると思います。そんな簡単な入力で納税額を減らしていいんだろうか、特に、支払調書が無い場合は何も証明する手立てが無いんだけど…。とドキドキしてしまうかもしれません。

でもそこは大丈夫です。源泉徴収税の支払者側(=取引先)がちゃんと書類を税務署に提出しているので、その支払者の住所や名称が一致していれば、「ああ、この源泉徴収税はこれの分だね」というふうにちゃんと税務署はわかります。

でも、だからと言って、ウソの源泉徴収税額をずらずら書いてはいけません。それでドキドキしてる人は別の種類の心臓の動悸なので、どうかおやめください。

逆に源泉徴収をする場合

逆に、自分が他の事業者に対して原稿料や講演料などを支払った場合、支払った側である自分が源泉徴収の処理をしなくてはいけません。源泉徴収は、支払者側にその義務があります。

そのやり方は、と言いたいところなんですが、実は僕はやったことがなくて、詳しく知らないんすよ…。ググればいろいろ出てくるので、それを参考にしてください(投げやり)。

逆に言えばアレですワ、自分に関係のあることだけを勉強するだけで青色申告はできるということです。網羅的に勉強しないと合格できない簿記検定を受けるわけではないので、それで十分なんですよ、はっはっは。という言い訳で勘弁してちょ。

ディスカッション

コメント一覧

まだ、コメントがありません