確定申告・帳簿保存等の義務の重要性

個人事業主やフリーランスには、確定申告や帳簿保存などの義務があります。確定申告書は税務署に提出するのでその重要性もわかりやすいですが、帳簿の保存や証憑書類(請求書・レシート等)の保存などは「義務」だと言われているだけで、滅多に人に見られることはありません。

じゃあ、帳簿の保存や証憑書類の保存なんて、適当でいいんじゃないか? どうせ、個人事業主やフリーランスなんかに税務調査なんて来ないんだし…。そもそも、税額が間違ってるわけでもなければ脱税しているわけでもないんだから、別にちょっとくらいミスや抜けがあってもいいでしょ。

…と思ってるそこのアナタ。その考え方は危険です。

正しい確定申告書の作成と帳簿等の保存は、義務です。義務ってことはつまり、義務なんです。それをしなければいけないってことなんです。

まずは確定申告書と帳簿等の保存義務のルールをおさらいしてから、なぜそれら重要なのかを解説していきたいと思います。

確定申告書のルール

青色申告の場合、以下の書類を税務署に提出する必要があります。

- 確定申告書B 第一表(税額を記載するページ)

- 確定申告書B 第二表(源泉徴収税額や控除額を記載するページ)

- 青色申告決算書 1ページ(損益計算書)

- 青色申告決算書 2ページ(月別売上金額及び仕入金額、給料賃金の内訳等)

- 青色申告決算書 3ページ(減価償却費の計算等)

- 青色申告決算書 4ページ(貸借対照表)

白色申告の場合はもう少し簡易的になりますが、基本的には同じです。

- 確定申告書B 第一表(税額を記載するページ)

- 確定申告書B 第二表(源泉徴収税額や控除額を記載するページ)

- 収支内訳書 1ページ(収支内訳、給料賃金の内訳等)

- 収支内訳書 2ページ(減価償却費の計算等)

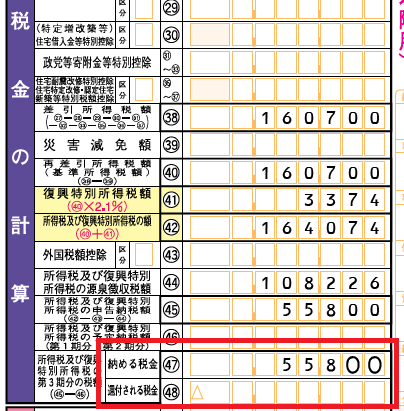

状況によってもう少し増える場合もありますが、基本的にはこんなところです。そしてこの中で税務署が最も重要視しているのが確定申告書Bの第一表、もっと言えば、その中の税額の箇所です。

ここさえ間違って無ければ、税務署はそれほど口うるさく言ってくることはありません。が、だからと言って他のページが適当でいいというわけでもありません。青色申告決算書や収支内訳書なども、たとえ税額に影響が無いとしても、正しく記載しなければいけません。

帳簿作成・保存のルール

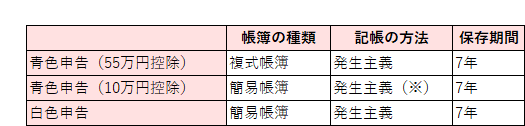

各種帳簿の作成・保存もまた、確定申告に併せて行わなければならない義務です。そして、その帳簿の様式も、細かく定められています。

青色申告(55万円控除)の場合、原則として正規の簿記の原則(一般的には複式帳簿)により記帳を行わなければいけません。このとき作成・保存が必要な帳簿は、仕訳帳・総勘定元帳・現金出納帳・預金出納帳・売掛帳・買掛帳・経費帳・固定資産台帳などです。

ただし、青色申告(10万円控除)や白色申告の場合は、複式帳簿ではなく簡易帳簿でこれらの帳簿を記帳してもよいことになっています。

記帳の方法は原則として発生主義によるものでなければいけません。発生主義というのは簡単に言えば、売上や仕入れなどの事実が「発生」したときに売掛・買掛として仕訳をし、実際の入金や出金があったときにあらためて仕訳をするというものです。事実の発生と入出金、この別々の日に起こる2つの事象をそれぞれ別々に記帳しなければいけません。

発生主義より簡単な記帳方法は、現金主義というものです。事実の発生は無視して、現金や預金などの入出金だけを記帳するというものです。この記帳方法は青色申告でも白色申告でも認められていませんが、青色申告(10万円控除)でなおかつ「現金主義の所得計算による旨の届出書」を事前に提出していれば、現金主義による記帳も認められます。

期中現金主義

発生主義と現金主義の間を取った方法として、期中現金主義という記帳方法もあります。これは、基本的には現金主義で記帳しておき、年末や年始などの年をまたぐ取引だけは発生主義で記帳するというものです。

期中(1年間)の中では現金主義でも発生主義でも大して変わらないので、現金主義で記帳しておく。ただし1月や12月の付近だけはしっかりと発生主義に則るようにしておく。…という考え方です。年間で考えれば発生主義に一応則っていることになるので、「発生主義で記帳した」とみなすこともできるわけです。

ただしこれは、あくまで「税額が変わらない」という、事業者と税務署の間の事情だけを考慮したものにすぎません。確定申告書や帳簿を、(税務署云々よりももっと広い意味で)事業者の正式な決算書類であると考えたときには、期中現金主義という記帳方法は「正式」であるとは言いにくいと思います。

証憑書類の保存のルール

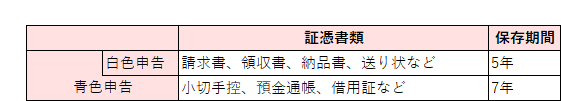

証憑書類とは、請求書やレシートなどの、取引の事実を証明する書類です。相手から受け取ったものはそのまま原本を保存し、自分が発行したものはその複写控えを保存しておく必要があります。

要するに、全ての取引(何かを買う、何かを売る)に関して、それを証明する書類を保存しておかなくてはいけません。さらに青色申告の場合は資産(現金・預金など)の保有状況や移動をも明らかにしないといけないので、それに関わる証拠が必要になります。

税額の決定は、目的のうちの一つでしかない

このように事業者は、確定申告書を作成して提出し、帳簿や証憑書類を全て保存しておかなくてはいけません。それによって正しい税金の額が決定され、国民の義務である納税を正しく果たすことができます。

しかし、当記事では、これらの作成・保存義務は、税額の決定をするためだけにあらず、と強く主張します。

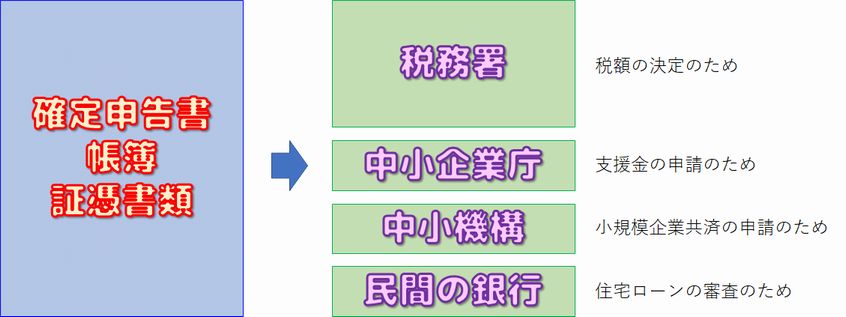

確かに、確定申告書・帳簿・証憑書類は、税額の決定のためにあります。でも、もう少し広い視点で見ると、これらの書類は事業者の事業活動を証明する書類であると言えます。これらの書類こそが事業活動そのものであると言っても過言ではありません。

実際にこれらの書類は、税額を決定するために税務署が使用する以外に、何らかの国の支援策に申し込む際の事業の証明となったり、民間の金融機関が与信審査を行うときに参考にされたりします。

「税額の決定」という理由が一番大きなウェイトを占めますが、他にもいろいろな重要な場面でこれらの書類が必要になるということを覚えておいてください。

確定申告書等に誤りがあっても、税務署は受理する

確定申告書を税務署の窓口に持っていくと、職員がさらさらっと目を通した後、収受印を押して「はいOKでーす」と言って受理してくれます。ここで職員が目を通しているのは、名前や住所がちゃんと書かれているか、マイナンバーが記載されているかどうか、源泉徴収票などが添付されているかどうかなどの、基本的な項目だけです。

税務署の窓口の職員は、確定申告書に書かれた数字までは詳しくチェックしません。ましてや、帳簿や証憑書類などの保存義務だけがある書類については、それがあるかどうかの確認すら行いません。

つまり、窓口で受理されたからといっても、確定申告書の内容に誤りが無かったというわけではないのです。数か月後とか数年後に突然税務署から電話がかかってきて、「あなたの提出した確定申告書、ちょっとおかしいんだけど」と言われるかもしれません。

税務署の窓口では何もチェックしてくれないということを頭に留めておいて、できる限り自分自身で誤りの無い確定申告書を作ることを心がけましょう。

税務署のアドバイスが間違っていることがある

これが当記事の本題です。

記事の前半で、帳簿の作成のルールなどを解説しました。この中には、「発生主義で記帳しろ」とか「複式簿記で記帳しろ」とか、細かいルールが定められています。

発生?何? 腹式…呼吸かや?

帳簿の作成に慣れてない方は、これらの難しい概念について、なんだかよくわからないのでとりあえず税務署の相談窓口で問い合わせることもあると思います。そして、税務署の職員から「難しければ、多少ざっくりしててもいいですよ」と指導を受けることもあるかもしれません。

しかしこの税務署のアドバイスには注意が必要です。先ほどの図をもう一度見てください。確定申告書や帳簿等は、税務署にとっては、税額の決定のための書類です。言い換えれば、税額さえ間違ってなければ、それ以外の部分はたとえ誤りがあったとしても、税務署にとってはどちらでもいいのです。

そういう事情もあってか、税務署もわりとアバウトなアドバイスをしてしまうことがあります。これは税理士に相談したときにも同じことが言えます。税理士は、確定申告書や帳簿を税務的な意味で不備が無いようにはアドバイスしてくれますが、正式な確定申告書や帳簿の要件は満たしていない場合があります。

これは別に、税務署や税理士が正式なルールを知らないというわけではありません。「税務的に不備は無い」という目的だけに絞って、事業者に煩雑な経理作業をさせないよう、気を遣って裏技を教えてくれているのです。

それらの裏技で、確かに税務的にはOKな書類になると思います。税務調査が来ても、何も指摘されずに終わるかもしれません。しかし、正式なルールを省略して作ってしまった確定申告書や帳簿は、別の場面では完全に「誤り」だと判断されてしまうかもしれません。

例えば、コロナウィルスとそれに伴う時短営業要請により影響を受けた事業者に対して国が支援を行う、持続化給付金・一時支援金・月次支援金の申請がまさにそれにあたります。税務署の視点では「税額が変わらないから、ちょっと変な申告書だけど、まぁいいや」として通った確定申告書も、支援金を給付する中小企業庁の視点では、「月毎の事業収入こそが重要なのに、そこの記載がおかしい」と判断されて申請が棄却されてしまう、というようなことがあるかもしれません。

税務署のアドバイスが「緩い」顕著な例は、開業届です。

開業届は、開業の事実があったときから1ヶ月以内に提出するという義務があります。しかし実際のところは、開業届を出さなくても罰則はありませんし、確定申告さえちゃんと行っていれば開業届は出さなくても税務的に指摘を受けることはありません。

そのため、税務署の相談窓口で「じ、じつは開業届を出してないんですが…」と言っても、「あ、別にいいですよ、にこにこ」と、笑って許してくれます。(←開業後4年間も開業届を出していなかった筆者の実話)

しかしこれはあくまで、「税務的には税務署は関知しない」と言っているだけに過ぎません。もし開業届が別の場面で必要になったとき、「じ、実は開業届が無くて…」と言ったら、「はい、ダメー」と門前払いを食らうかもしれません。税務署が「出さなくてもいい」と言った、なんて言い訳は通用しません。誰がなんと言おうと、何よりも重要なのは国が決めたルールです。税務署よりも税理士よりも、何よりも一番大切なのは「ルール」。これを常に忘れないようにしておいてください。

これらのような不利益な事態を未然に防ぐためにも、正しいルールは常に覚えておきましょう。

経理作業というのはとても難しいものです。個人事業主やフリーランスの方は、自分の本職で手一杯で、とても経理にまで頭が回らないこともあると思います。そういうときに税理士に頼ったり税務署の相談窓口に頼ったりするわけですが、何もかも丸投げにはしないようにしましょう。細かく詳しいことはわからないにしても、必要最低限の経理・税務の知識は自分自身で学んでおきましょう。

ディスカッション

コメント一覧

まだ、コメントがありません