白から青申StepUp(5)/事業主貸

これまでずっと白色申告をしてきたけど、青色申告にステップアップしたい…。本シリーズは、そういう方を対象にしています。白色申告と青色申告の本質的な考え方の違いを細かく解説します。

考え方とかどうでもいいからとにかく会計ソフトで青色申告をしたい! という方は、青色申告の実践編にあたる「青色申告をしよう」の連載もぜひご覧ください。

個人事業主は、事業で得た収益を自分自身の生活費に充てます。青色申告では全てのお金の流れを明らかにする必要がありますが、ではこの自分自身の生活費はどのように処理すればよいのでしょうか?

そのキーワードとなるのが、事業主貸と事業主借です。

今回は主に、事業主貸について解説します。事業主借についての解説と、事業主貸/借のまとめについては、次回に解説します。

事業主貸と事業主借は、個人事業主特有の考え方です。法人の場合はこの考え方はありません(この記事では解説しません)。

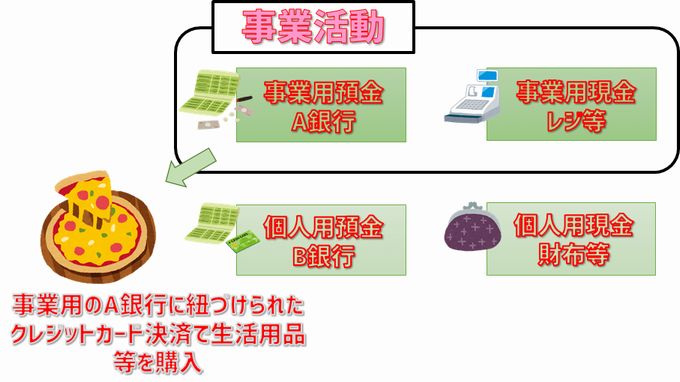

事業活動・個人活動間のお金の移動

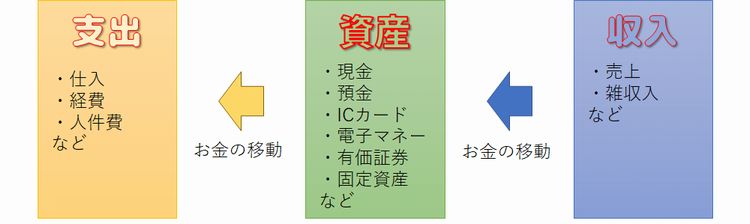

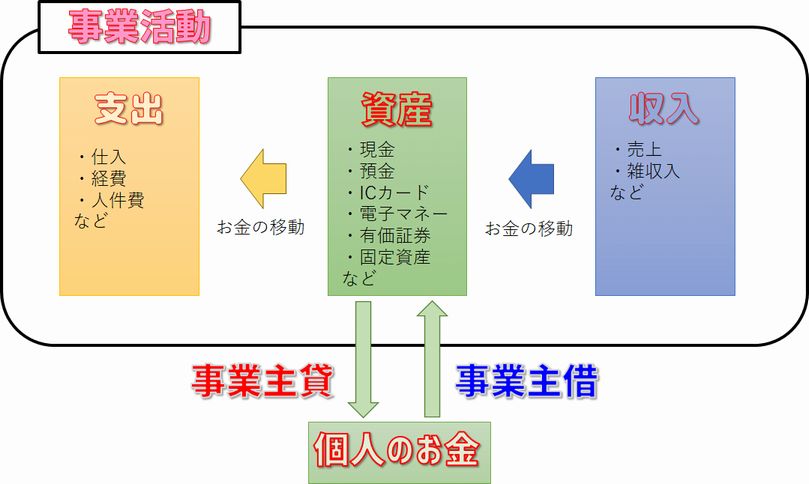

たびたび出てきたこの図ですが、これは全て事業活動の中でのお金の移動を表しています。しかし、事業で得た収入は自分自身の個人活動(生活)のために消費されるはずです。つまり、事業活動に関するお金と、個人活動に関するお金との間で、お金の移動が発生しているはずです。

青色申告では、この「事業活動・個人活動間のお金の移動」も明らかにしなくてはいけません。

このときの、事業活動における資産から個人のお金へと移動するものを事業主貸(じぎょうぬしかし)、逆に個人のお金から事業活動における資産へと移動するものを事業主借(じぎょうぬしかり)といいます。

事業主貸も事業主借も、きちんと仕訳帳に記帳しなければいけません。個人事業主には給料という概念が無いので、ついつい事業用のお金と個人用のお金をごちゃ混ぜにしがちです。しかし個人事業主の青色申告では、事業用/個人用のお金を明確に区別する必要があります。

この点が青色申告の大きなハードルだと思われる方も多いと思います。でも、しっかりとこの考え方を身に着けて、がんばって青色申告をマスターしましょう。

事業主貸の例

事業主貸は、事業用のお金から個人用のお金へと、お金が移動するパターンです。お金が無くては人間生きていけませんから、事業主貸はかなりの頻度で仕訳に現れてきます。

そのいくつかの例を、仕訳のやり方と共に見ていきましょう。

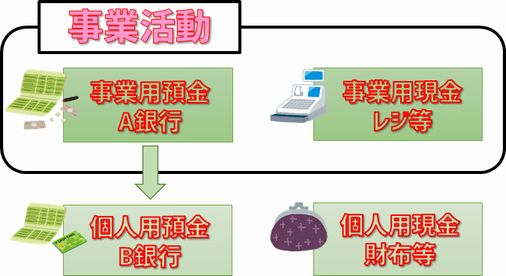

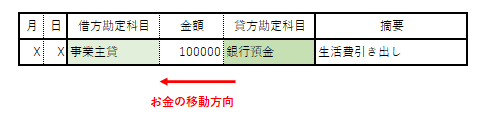

[A]事業用銀行口座から個人用銀行口座に送金した

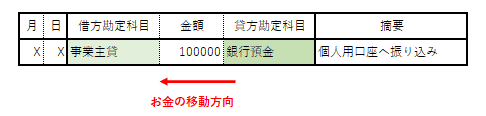

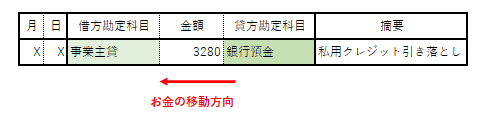

事業用の預金口座(A銀行)から、個人用の預金口座(B銀行)へお金を送金した場合です。仕訳帳には、借方勘定科目を事業主貸、貸方勘定科目を銀行預金とします。

勘定科目に出てくる「銀行預金」「現金」などは全て、事業用の預金や現金のことです。帳簿というのは事業活動を表すものなので、預金とか現金と言えば、それは特に断りが無くても、事業用の預金や現金のことを指します。

借方勘定科目(お金の移動先)には、事業主貸という勘定科目を使います。事業活動外のお金は、預金であっても現金であっても全て事業主貸と表現します。事業活動外ということは、帳簿の外。簿外のお金のことまで帳簿で詳しく説明する必要はありませんので、全て「事業主貸」でOKです。

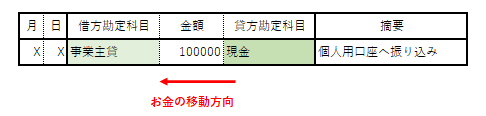

[B]事業用銀行口座から個人用生活費を引き出した

事業用の預金口座(A銀行)から、ATMなどを使ってお金を引き出し、個人用の生活費とした場合です。この場合も、「事業主貸/100,000/銀行預金」と仕訳します。

事業活動外、すなわち簿外に出たお金は全て「事業主貸」となります。

事業用口座(A銀行)からお金を引き出して事業用現金(レジ等)にお金を補充した場合は、

「現金/銀行預金」

で仕訳をします。

[C]事業用現金(レジ・金庫等)を個人用銀行口座に入金した

事業用の現金(レジ等)に貯まったお金を個人用預金口座(B銀行)に入金した場合です。貸方勘定科目(お金の出所)は「現金」になります。借方勘定科目(お金の移動先)は、事業主貸です。

事業用現金(レジ等)に貯まったお金を事業用口座(A銀行)に入金したときは、

「銀行預金/現金」

で仕訳をします。

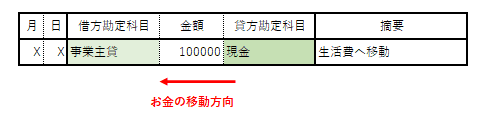

[D]事業用現金(レジ・金庫等)を個人用財布に移動した

事業用の現金(レジ等)に貯まったお金を自分の財布に移し替え、個人の生活費用にした場合です。やはり仕訳は「事業主貸/100,000/現金」のようになります。

個人用の財布で個人用の出費をした場合は、完全に簿外の出来事なので、何も記帳する必要はありません。

[E]事業用銀行口座から個人出費のカード引き落としがあった

クレジットカード決済で個人用の生活用品を購入したけど、その引き落とし口座が事業用口座(A銀行)だった場合です。

このケースは「お金からお金」という移動ではないですが、事業用の資産から個人用の何か価値あるモノへとお金が移動したので、やはり借方勘定科目は事業主貸となります。摘要のところには何を購入したかまでは書く必要がありません。事業用の帳簿は個人活動について関知しないからです。というわけで、「私用クレジット引き落とし」とでもしておけば十分でしょう。

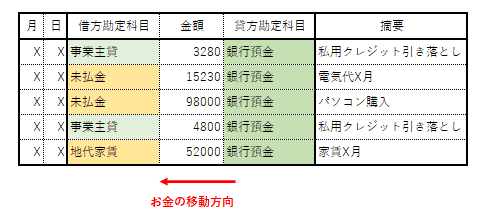

ところで、クレジットカードの引き落としは月に一回、まとまった形でおこなわれます。クレジット明細の数がそれほど多くなければ、明細通りに1項目ずつ全て仕訳帳に記帳してもOKです。

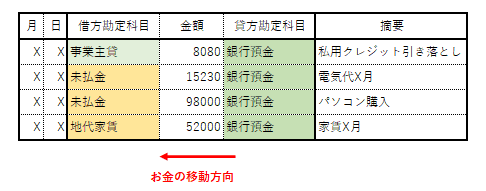

しかし、事業主貸という簿外のお金については、詳しく帳簿に記載する必要はありません。なので、次のように合計額を記載してもOKです。

個人出費の分は、1つの仕訳で合計額を事業主貸としてもかまいません。ただし、事業用のお金の移動については、明細通りに正しく記帳しましょう。

ちなみに僕は、事業主貸をひとまとめにせずに1つ1つ記帳しています。事業主貸の合計額を電卓ではじき出すより、明細通りに機械的に記帳したほうがラクだ(そして、記帳ミスにも気づきやすい)からです。

個人用口座(B銀行)に紐づけられたクレジットカードで個人用の買い物をしたときは、完全に簿外の出来事なので、何も記帳する必要はありません。

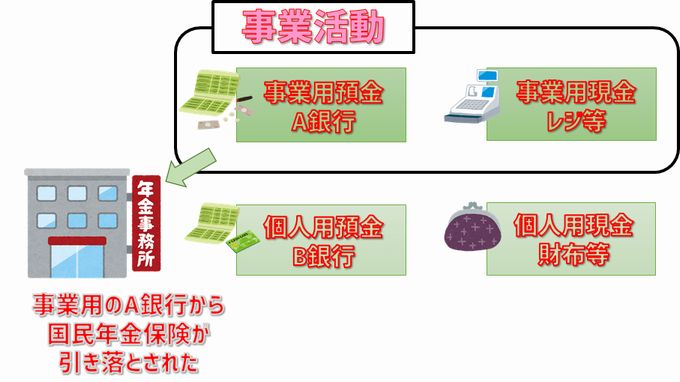

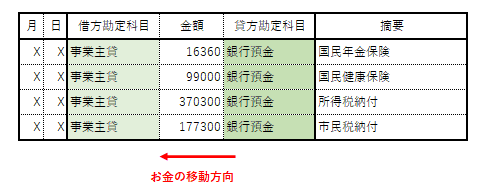

[F]事業用銀行口座から国民年金保険等が引き落とされた

国民年金保険は個人出費です。したがって、事業主貸で仕訳をすることになります。個人出費とみなされて事業主貸で仕訳をしないといけないものには、

- 国民年金保険

- 国民健康保険

- 所得税(事業所得であっても)

- 市民税

などがあります。国民健康保険・所得税・市民税は事業所得の額によって税額が決まるので個人出費ではないと思われがちですが、これらは個人出費となりますので注意しましょう。

一方、事業用の経費とみなされるものには、

- 個人事業税

- 固定資産税

- 自動車税

- 消費税(税込経理の場合)

などがあります。

国民年金保険や国民健康保険の引き落とし口座を個人用口座(B銀行)にしていた場合は、完全に簿外の出来事なので、何も記帳する必要はありません。ただし、国民年金保険と国民健康保険は社会保険控除として所得から差し引くことができるので、役所から送られてくる控除証明書などを必ず保管しておきましょう。

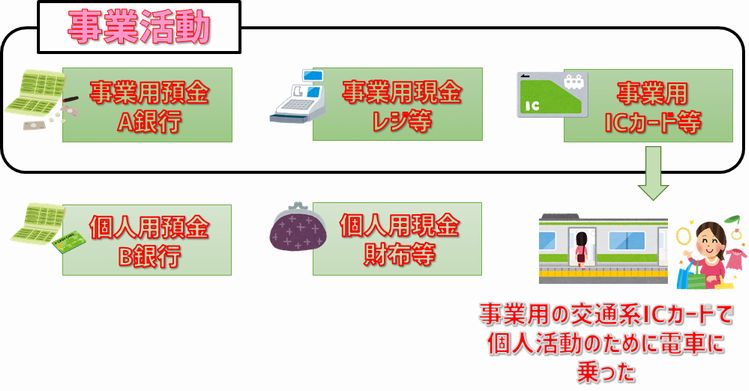

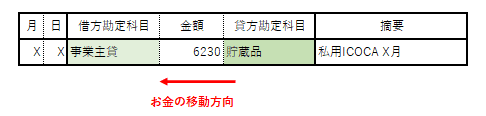

[G]事業用交通系ICカードで個人用に公共交通機関を利用した

事業用の交通系ICカードを使って、個人的な私用で電車に乗った場合です。ICカード等は「貯蔵品」という資産なので、貸方勘定科目を「貯蔵品」とします。

私用でのICカード利用明細は、細かく帳簿に記載する必要はありません。月毎の合計額を事業主貸として仕訳するくらいで十分でしょう。

※交通系ICカードや電子マネー等を事業用に使う時は、利用明細が発行されるタイプのものにしておきましょう。利用明細が無いと、何に使ったのかもわからないし、残高も駅に行かないとわからないので、帳簿を作る際にとても不便になります。

事業用の交通系ICカードで事業のための出張などをした場合は、

「旅費交通費/貯蔵品」

で仕訳をします。

事業主貸とは

事業主貸とは要するに、「事業者である私が、個人としての私に対して、お金を渡した(貸した)」というものです。貸という文字が付いていますが、別に借金をしているわけではありません。

個人事業主というのは、「事業者の私」と「個人の私」が混在しているような、ある意味特殊な存在です。この2つの「私」に金銭的な(資産的な)境界があるという意識が、青色申告にとっては重要になります。

具体的にその境界をどのように考えるかは、またのちの回であらためて解説します。

とりあえず今のところは、「事業者の私」から「個人の私」へと境界をまたいでお金が移動したときは、事業主貸という勘定科目で仕訳をするということだけ覚えておいてください。境界の外へ出て個人のお金となったその後の出来事は、それはもう簿外の出来事なので、帳簿には何も記帳する必要はありません。

ディスカッション

コメント一覧

まだ、コメントがありません