固定資産と減価償却

固定資産と減価償却。何かとセットで語られることの多いこの2つですが、

- 固定資産とは何か

- 固定資産税(償却資産税)とは何か

- 減価償却とは何か

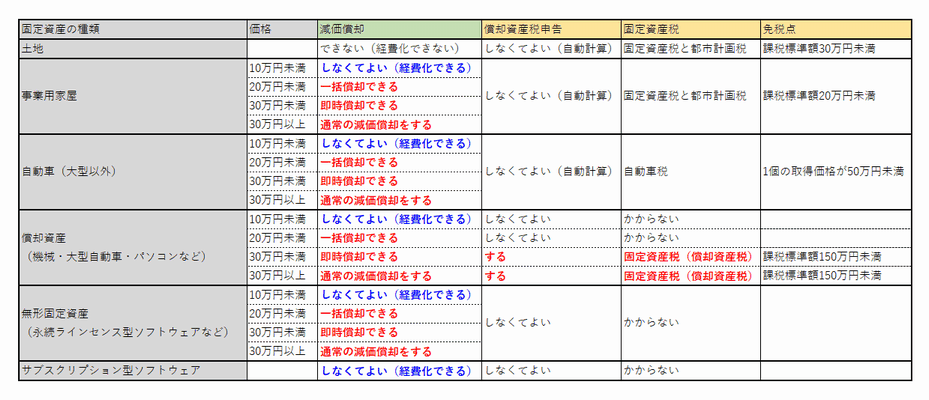

という観点で個別に見ていくと、微妙に違う部分が出てきます。それらの違いを解説しながら、具体的に固定資産と呼ばれるもの(土地・建物・自動車・機械・パソコン・ソフトウェアなど)を購入した時にどのように帳簿と税金の処理を行っていくかを見ていきたいと思います。

固定資産とは

まず大前提としては、10万円以上のモノは固定資産です。そして基本的に、固定資産は減価償却しなければいけません。

「モノ」とは何かということですが、まさに現実に存在する物体、つまり建物・自動車・機械・パソコンなどがそれにあたります。それらが10万円以上であれば全て、固定資産です。

さらに、「物体」とは言えないかもしれませんが、土地も固定資産に数えられます。ただし、後述しますが、土地は年月が経っても「価値」が減らないので、土地だけは特別に、減価償却はできません。

また、10万円以上のソフトウェアも固定資産のうちに入ります。近年のソフトウェアはCD-ROMなどの配布媒体の無いダウンロード販売のような形式で売られている場合もありますが、配布媒体が有っても無くても、ソフトウェアは「無形固定資産」という固定資産の一種です。

ところが、サブスクリプション型のソフトウェアは、固定資産ではありません。サブスクリプション型のソフトウェアには月額契約のものや年間契約のものなどがありますが、その契約が更新されずに切れてしまうとソフトウェアが使用できなくなる場合、それは固定資産とはみなされません。一度に払う月額や年額が10万円以上であっても、固定資産ではありません。帳簿上の勘定科目としては、通信費・支払手数料・雑費・消耗品費などで処理します(勘定科目が多少違っても税務署から指摘を受けることはありませんので、気楽な感じで決めてOKです)。

減価償却と固定資産税(償却資産税)の関係

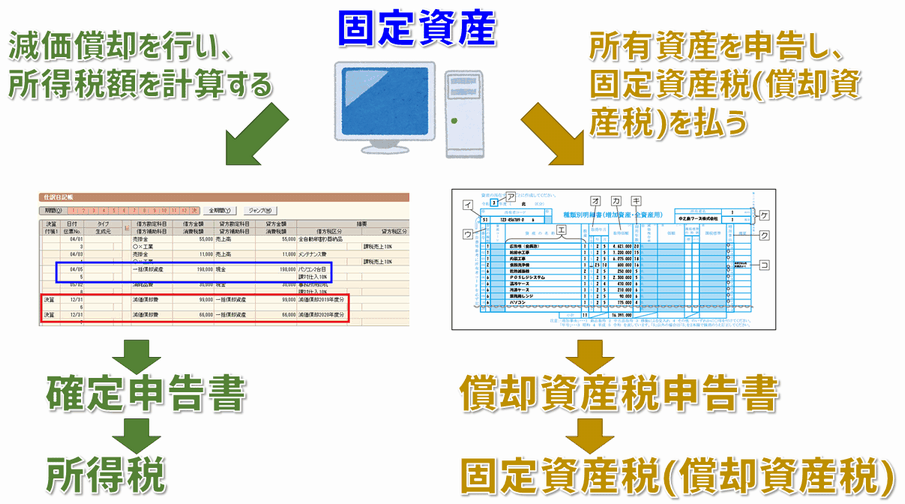

固定資産に対する税金処理を考えるとき、減価償却という観点と、固定資産税(償却資産税)という観点があります。

ざっくり言えば、こういうことです。減価償却というのは、固定資産を帳簿上でどのように扱うかという方法を定めたものです。帳簿の内容は年間で集計されて確定申告書に記載され、それをもとに所得税額が決定されます。つまり、減価償却は所得税算出のためのものです。

一方、帳簿とは全く別に、自分が所有している固定資産(固定資産台帳)を申告する必要があります。これが償却資産税申告書です。その申告書を元に、固定資産税(償却資産税)の額が決定されます。つまり、固定資産の保有状況を申告するというのは、固定資産税(償却資産税)算出のためのものです。

この2つの種類の税金を、別々の申告で、別々の計算をします。

減価償却の処理方法

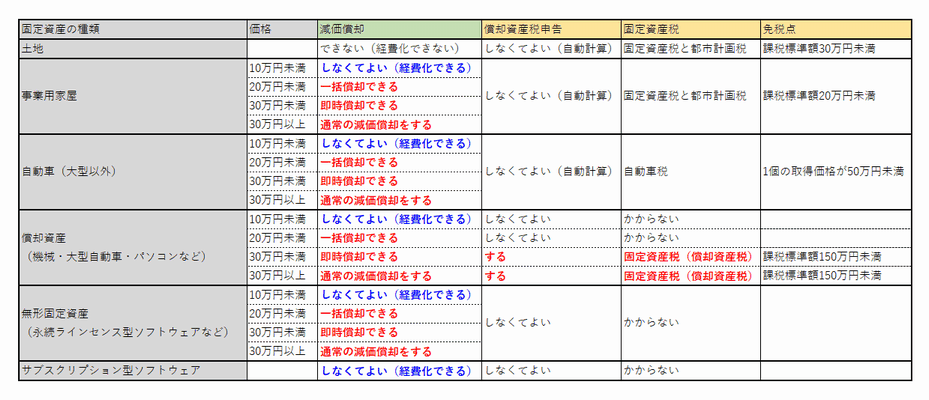

では、パターン別に、減価償却と償却資産税申告をどのように行うか、見ていきましょう。

まず、減価償却という観点から見ていきましょう。

例外なのは土地です。土地には劣化が無いため、減価償却できません。「しなくてよい」のではなく、「できません」。土地を購入しても経費とはみなされず、そのまま現金や預金などと同じような「資産」であるとみなされます。

その他のモノ(固定資産)は全て、10万円未満であれば減価償却しなくてもOKです。普通に消耗品費などの勘定項目で経費化できます。また、20万円未満であれば一括償却という方法で減価償却ができ、さらに30万円未満であれば(条件を満たせば)即時償却という方法で減価償却ができます。30万円以上のモノは通常の方法で減価償却をする必要があります。

※20万円未満のモノというのは30万円未満でもあるので、一括償却か即時償却か、あるいはそういう方法を使わずに通常の方法で減価償却するか、自由に選択することができます。

また、サブスクリプション型ソフトウェアは、価格がいくらであっても、固定資産とはみなされません。つまり、減価償却をしなくてもよく、固定資産税(償却資産税)もかかりません。いわゆるクラウド型のソフトウェアも、サブスクリプション型の一種です。

商用のソフトウェアは数十万円するようなモノもたくさんありますが、それが永続ライセンス型(一度買えばいつまでも使用できる)なのかサブスクリプション型(契約期間が切れると使用できなくなる)なのか、よく確認してください。

例えば、我らが神ソフトやよいの青色申告は、年間あんしんサポートの契約によって毎年のバージョンアップが行われるのでサブスクリプション型と思われがちですが、初期購入時の使用ライセンスは永続なので、初期費用は永続ライセンス型(つまり無形固定資産)です。

では、年間あんしんサポートのような費用がどうなるかということですが、これはそのサポート内容によって扱い方が変わってきます。サポートの内容が「ソフトウエアの導入に当たって必要とされる設定作業及び自社の仕様に合わせるために行う付随的な修正作業等の費用」であれば、無形固定資産となります。定期的なバージョンアップというのは「付随的な修正作業」と考えられるので、無形固定資産と考えることができます。

一方、そのサポートの内容というのが単に「サポートセンターに問い合わせることができる権利」とかであれば、支払手数料などの勘定科目で経費化してもよいでしょう。

ソフトウェアの販売形態というのは日々新しいものが登場し、税制の整備がそれに追いついていない感が否めません。無形固定資産なのか経費なのかについては、実際のところ、意見が分かれるところもあります。

ちなみに、先ほどやよいの青色申告を例に出しましたが、これはそもそも1万円前後の初期購入価格とサポート費用なので、無形固定資産なのか経費なのかについて悩む必要はありません。10万円未満であれば、何も悩まず経費として処理してOKです。

固定資産税(償却資産税)の処理方法

次に、固定資産税(償却資産税)という観点から見ていきます。先ほどの表をもう一度。

まず土地と家屋ですが、これらは登記情報によって自動的に固定資産税と都市計画税がかかってきます。そのため、申告の必要もありません。事業者でない一般の方が「固定資産税」と聞いてイメージするのはコレのことだと思います。

また、自動車(大型)に関しては自動車税という枠組みで処理されるので、やはり申告の必要はありません。

問題になってくるのは、その他の機械・大型自動車(0ナンバーと9ナンバー)・パソコンなどの固定資産です。これらには登記情報などというものはありません。従って、自分で「こういう固定資産を所有しています」ということを自己申告しなければいけません。それが「償却資産税申告」の目的です。

このように、償却資産税申告の対象となる機械・工具・備品などのことを「償却資産」と呼びます。そして、それにかかる固定資産税のことを、(土地や家屋にかかるガチの固定資産税と区別するために)償却資産税と呼ぶことがあります。つまり、償却資産税は固定資産税の一種です。文脈によっては、区別せずにまとめて固定資産税と呼ぶこともあります。

どういうモノが償却資産にあたるかは、償却資産申告書の書き方の記事をご覧ください。

さてこの償却資産ですが、10万円未満のモノはそもそも固定資産ではないので、償却資産税の申告の必要はありません。また、20万円未満のモノに対して適用できる一括償却を行った場合も、償却資産税の申告をしなくてよいことになっています。さらに、それらの申告不要のモノに関しては償却資産税がかからないので、大変お得です。

30万円未満のモノに対して適用できる即時償却は、帳簿上の処理はラクになるのですが、償却資産税という観点から見ると不利です。30万円以上のモノと同様、償却資産税申告の対象となり、償却資産税がかかってきますから。

※償却資産税の税額は自分で計算する必要はありません。というか、計算式が複雑すぎるので、自力では計算が難しいです。所有している償却資産の評価額の合計(課税標準額)が150万円未満であれば償却資産税は免除されますが、それが明らかに150万円未満であろうとわかっていたとしても、やはり申告だけは必ず行う必要があります。

最後に、ソフトウェアなどの無形固定資産について。無形固定資産も固定資産なので、減価償却をする必要があります。ただし、このような「無形」のモノは、償却資産税の申告をする必要がありません。もちろん、償却資産税もかかりません。

固定資産税(償却資産税)は経費になる

事業用の固定資産税(償却資産税)を納付した場合、その費用は事業用の経費とすることができます。租税公課の勘定項目で仕訳しておきましょう。

事業用の経費にできる税金は、

- 固定資産税、都市計画税

- 自動車税

- 個人事業税

- (税込経理の場合の)消費税

などです。逆に経費にできないのは、

- 所得税

- 住民税

などです。経費にできるということは節税できるということなので、忘れずに租税公課として仕訳しましょう。

まとめ

10万円以上のモノは基本的に全て固定資産です。

固定資産を処理するとき、減価償却という帳簿的な(=所得税的な)観点と、固定資産税的な観点があり、それらは独立した別々の概念です。

何かモノを買うとき、できる限り1個10万円未満に抑えれば、減価償却も固定資産も考えなくていいのでラクです。

どうしても10万円を超えるときは、次の壁である1個20万円未満に抑えるように工夫してください。そうすれば一括償却資産として扱うことができ、固定資産税(償却資産税)のことは考えなくて済みます。

ディスカッション

コメント一覧

まだ、コメントがありません