固定資産税の減免措置/コロナウイルスの影響を受けた事業者向け

新型コロナウイルス感染症の影響で事業収入が減少している中小企業者・小規模事業者に対して、2021年の固定資産税・都市計画税の減免措置があります。この減免措置を受けるには、申請を行わなくてはいけません。

要件を満たして申請すれば、固定資産税と都市計画税が全額、もしくは半分に減免されます。申請期限は2021年1月31日です。ただし、2021年は1月31日が日曜日なので、多くの市区町村では2月1日が期限になっているはずです。念のため、前週の1月29日までに提出しておけば確実でしょう。

ここでは、その要件と、申請方法について解説していきます。

概要と要件

減免の対象となるのは、

- 従業員1000人以下の個人事業主

- 資本金1億円以下の法人

などです。個人事業主はほとんどの人が当てはまると思います。この記事では個人事業主を想定して解説していきますが、要件を満たす法人に関しても申請方法などは同様です。

減免されるのは、事業に関わる固定資産税と都市計画税です。個人所有の土地や家屋に対する固定資産税などは減免されません。

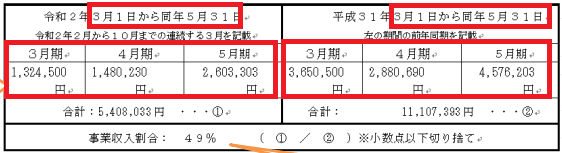

収入減の要件と減免される率は、2020年2月~10月までの任意の連続する3ヶ月間の事業収入が、前年同期間比

- 50%以上減少 → 全額免除

- 30%~50%減少 → 半額免除

です。これはなかなかでかいですぞ。

このように、任意の連続する3ヶ月間を選べます。また、例えば3月期を「3/10~4/9」、4月期を「4/10~5/9」、5月期を「5/10~6/9」のように、末日締以外にしてもOKです。ただし、必ず連続する(間に抜けてる日が無い)3ヶ月間である必要があります。

上の例では、本年(2020年)の事業収入が、昨年比の49%です。49%ということは51%減です。つまり、固定資産税および都市計画税が全額免除となります。

事業収入とは、事業に関する収入のことです。ここには雑収入や不動産収入は含まれません。つまり、売上のことであると思ってOKです。経費を差し引いた利益ではなく、差し引く前の純粋な売上額です。

消費税課税事業者の場合は、自分が税込経理を行っているか税抜経理を行っているかによって、自分の選択している経理方式で前年と比較します。本年(2020年)と前年(2019年)の経理方式が一貫していれば、どちらであっても計算は変わりません。例えば2019年は税込経理だったけど2020年は税抜経理変更してしまった場合は、2019年の事業収入額を税抜経理で計算し直した額を記入してください。確定申告を修正申告するような大層なことはしなくても大丈夫です。

申請方法

固定資産税や都市計画税は地方税です。そのため、申請の窓口は各市区町村役場になります。また、申請書の様式は各市区町村ごとに微妙に違います。固定資産を所有して置いている自分の市区町村役場のホームページから申請書などをダウンロードしてください。「○○市 固定資産税 減免」で検索すれば大体出てきます。

複数の固定資産を複数の市区町村に分散して所有している場合は、減免措置を受けたい市区町村全てに、それぞれ同じ申請を行う必要があります。

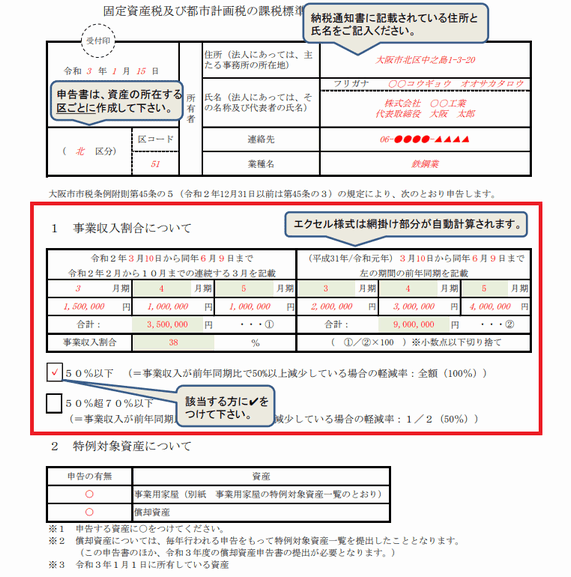

ここでは例として、大阪市のホームページにある申請書記載例を見ていきたいと思います。

特例申請書記載例

赤枠のところに、連続する3ヶ月間をいつにしたか、そしてその3ヶ月間の事業収入を記載します。大阪市の場合はExcelの申請書がダウンロードできるようになっており、上図の網掛けの部分は自動計算されるようになっています。

事業収入割合は「何%減」ではなく、「2020年は去年の何%」であるかが計算されます。上の例では38%となっているので、「50%以下」のところにチェックを付けます。これは全額免除対象となります。

- 「前年比50%以下」=「前年比50%以上減」→ 全額免除

- 「前年比50%超70%以下」=「前年比30%~50%減」→ 半額免除

ということです。言葉の言い換えに過ぎませんが、間違えないように注意してください。

減免の申請には、この申請書の他に、事業収入減少を証明する書類を提出する必要があります。中小企業庁や各市区町村ホームページには、

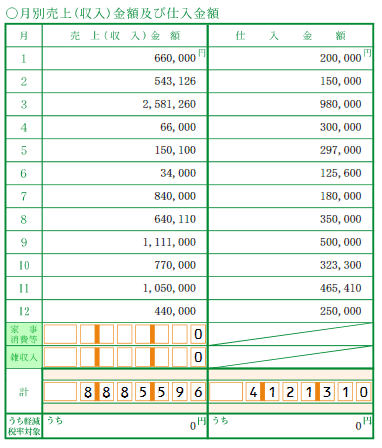

会計帳簿や青色申告決算書の写しなど

としか書かれていません。要は、客観的に事業収入の額が判断できればOKということです。

青色申告をしている場合は、青色申告決算書の2ページに上図のような月別売上を記載する欄がありますので、2019年度分と2020年度分の青色申告決算書の写しを提出すればOKです。ただし2020年度分の確定申告時期は2021年2月~3月なので、まだ確定申告をしていないと思います。実際に確定申告はまだであっても、とりあえず青色申告決算書だけは作成しておきましょう。

白色申告でもこの固定資産税減免の申請はできますが、青色申告と同等程度に月別の事業収入が客観的に判断できる書類が必要です。上記のような月別売上表を自作するか、それでも不安な場合は、月の全売上を漏れなく列挙して合計額を集計したExcel表のようなものを自作しましょう。

白色申告の場合は、どうしても月別売上を証明する書類の信憑性が青色申告よりも低くなります。もし、申請後に何らかの追加書類の提出を要求された場合は、「客観的に判断」できるかどうかという点に十分留意して、提出の要求に応じてください。

eLTAXでの減免申請

この固定資産税の減免申請は、地方税ポータルシステム「eLTAX」を使って電子申請することもできます。

ここでは「課税標準の特例措置」という言葉が使われていますが、要するに減免措置のことです。

eLTAXで申請可能となったのは2020年12月11日からであり、申請期限の2021年1月31日までの短い命です。そのためか、eLTAX用ソフトのPCdesk(DL版)ではこの申請を行うことができず、PCdesk(Web版)のみの対応となります。

前準備として、地方税ポータルシステムeLTAXの利用申請を済ませておいてください。

固定資産税(償却資産税)そのものの申請はPCdesk(DL版)でしか行うことができませんが、この固定資産税の減免措置の申請はPCdesk(Web版)でしか行うことができません。利用申請さえしていればどちらのPCdeskも使うことができるので、うまく使い分けてください。

具体的な手続き手順は、eLTAXのサイトにある手続き手順をご覧ください。

ディスカッション

コメント一覧

まだ、コメントがありません