やよいの青色申告で消費税もラクラク申告(税込経理実践編)

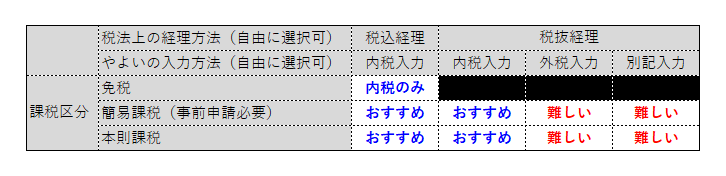

経理方法解説編で、やよいの青色申告で消費税の経理を行う際、税込経理と税抜経理の2種類があることを解説しました。本記事では、そのうちの簡単なほう、税込経理の実際のやり方を解説していきます。

やよいの青色申告 23 《e-Tax、インボイス制度対応》|ダウンロード版

これまで消費税免税事業者だった方を対象に、課税事業者になると仕訳入力がどう変わるのかを中心に解説していきます。

やよいの青色申告デスクトップ版での操作方法を解説します。

この記事の執筆時現在(2023年2月)、やよいの青色申告はまだインボイス制度には対応していません。やよいの青色申告は、2023年春頃にインボイス制度対応のアップデートが行われる予定です。この記事では、インボイス制度導入に先立って、課税事業者になったときの仕訳や申告の方法だけを解説します。

消費税の税込経理とは

税込経理とは、消費税込の金額で取引を記帳していく方法です。

要するに、免税事業者だった頃の記帳の方法と全く同じです。

消費税の課税事業者には簡易課税と本則課税の2種類がありますが、記帳の方法はどちらも同じです。

設定

消費税設定

まずはやよいの青色申告で、消費税の設定をおこないましょう。

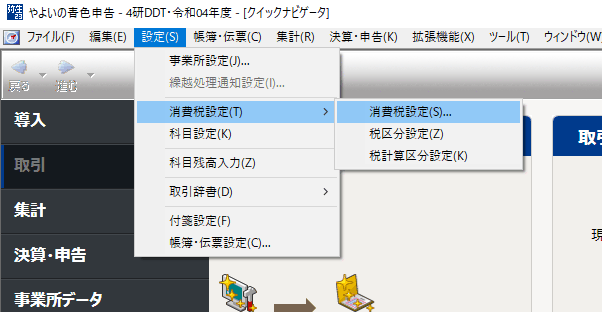

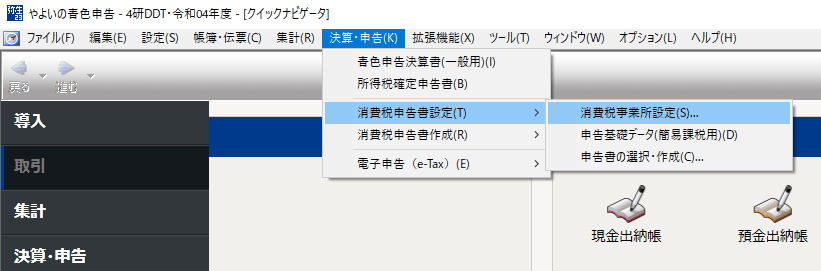

「設定(S)」→「消費税設定(T)」→「消費税設定(S)…」をクリックします。

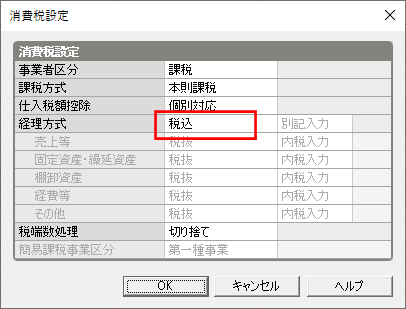

事業者区分は「課税」を選択します。

課税方式は、簡易課税制度選択届出書を税務署に提出して簡易課税の適用を受けている場合は「簡易課税」、そうでない場合は「本則課税」を選択します。

仕入税額控除の欄は「個別対応」を選択します(※)。

そして、経理方式を「税込」としてください。

税端数処理は「切り捨て」「切り上げ」「四捨五入」から選択できますが、どれを選んでも同じです。納税額にも差は出ないので、税端数処理のことは忘れてもOKです。

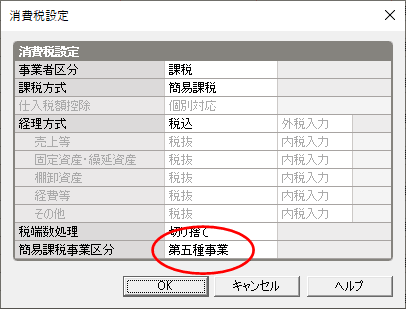

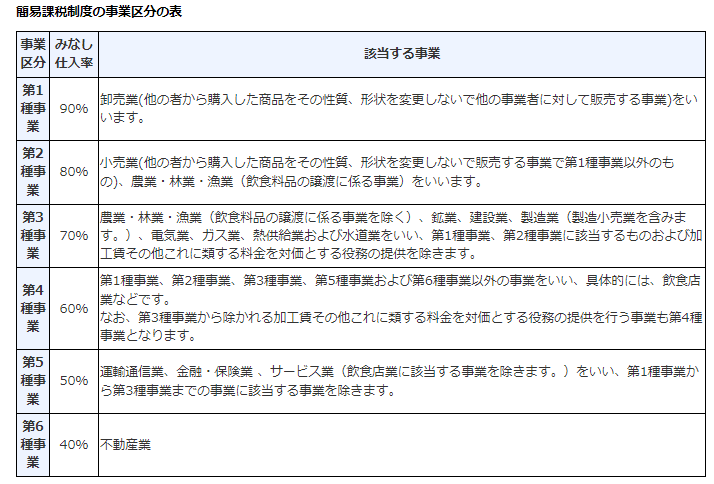

簡易課税の場合は、事業区分も忘れずに設定してください。これを間違えると納税額が大きく変わってしまいますので、ご自身の事業が第何種なのか、国税庁のサイト等で確認してください。

国税庁:簡易課税制度の事業区分

仕入税額控除の欄で「個別対応」と「比例配分」が選べますが、これは非課税売上(土地の譲渡及び貸付、診療報酬など)にかかった仕入(経費)をどう処理するかの設定です。ここでは詳しくは解説しませんが、要するにほとんどの人は関係無いので、とりあえず「個別対応」を選んでおけばOKです。

消費税事業所設定

もう一つ似たような設定に、消費税事業所設定があります。これも設定する必要があります。

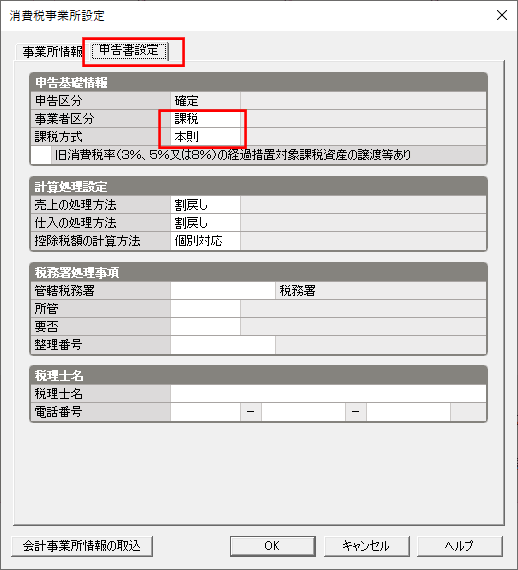

「決算・申告(K)」→「消費税申告書設定(T)」→「消費税事業所設定(S)…」をクリックします。

「申告書設定」タブの中で、事業者区分を「課税」とし、課税方式を「本則」または「簡易」からご自身の課税方式に合うほうを選んでください。

「計算処理設定」は上図のようにデフォルトのままでOKです。この画面で管轄税務署名や税理士名の入力をすることができますが、消費税申告書を作成する段階でも入力できますので、今は空欄のままでもOKです。

税込経理の仕訳例

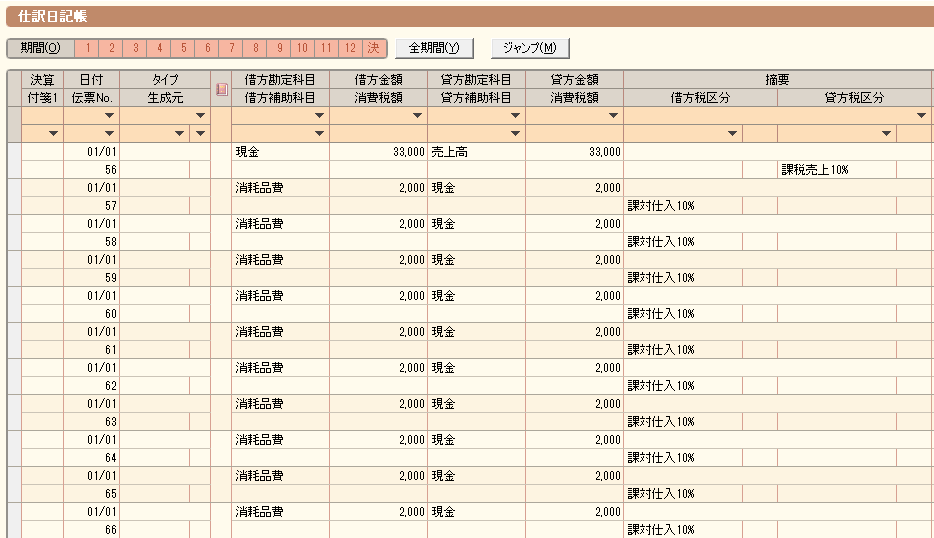

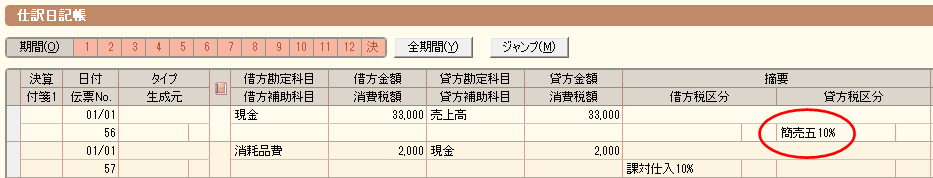

それでは実際に、税込経理での仕訳例を見ていきましょう。免税事業者だった頃の、やよいの青色申告での仕訳日記帳の記帳方法は一通りマスターしているものとします。

取引内容:

税込33,000円の現金売上が1つ

税込2,000円の経費(消耗品)が10個

いかがでしょうか。免税事業者だった頃の記帳とほとんど同じです。動いた金額をそのまま記帳すればOKです。

売上の33,000円は、税抜30,000円+消費税3,000円ですが、そんなこと気にせずに、とにかく動いた金額33,000円を。

経費の2,000円は、税抜1,819円+消費税181円ですが、そんなこと気にせずに、とにかく動いた金額2,000円を。

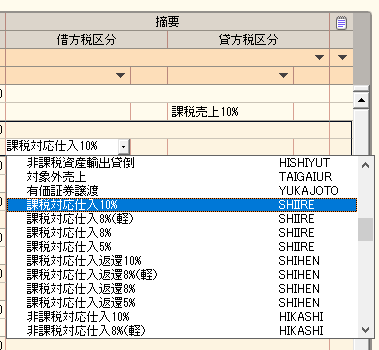

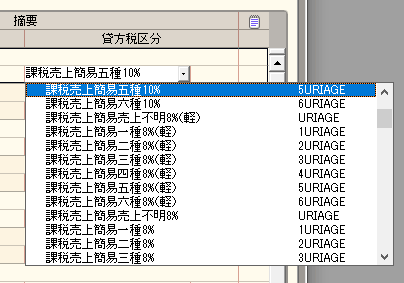

とても簡単ですね。注意点としては、摘要のところの「借方税区分」「貸方税区分」に、「課対仕入10%」や「課税売上10%」という区分が自動的に入力されます。通常は自動的に入力された区分のままでOKですが、軽減税率8%の売上や仕入(経費)などの場合は、ここの区分を変更してください。

税区分の選択一覧に、「課税対応仕入8%(軽)」と「課税対応仕入8%」の2種類があります。軽減税率8%の取引は「(軽)」が付いているほうを選択してください。

「(軽)」が付いていないほうの8%は、2019年9月以前の消費税8%だった頃に契約した長期リースのリース料などに適用される区分です。

どちらも同じ8%に思うかもしれませんが、「(軽)」じゃないほうの8%は「国税6.3%+地方税1.7%」、「(軽)」が付いているほうの8%は「国税6.24%+地方税1.76%」という違いがあります。消費税申告書上での計算も変わってきますので、正しい方を選択しましょう。

簡易課税の場合は、税区分がデフォルトで「簡売五」のようになります。これは、第五種事業の簡易課税の10%ですよ、という意味です。簡易課税の場合でも、例えば軽減税率8%などのときは、この税区分を適切に変更してください。

消費税申告書作成

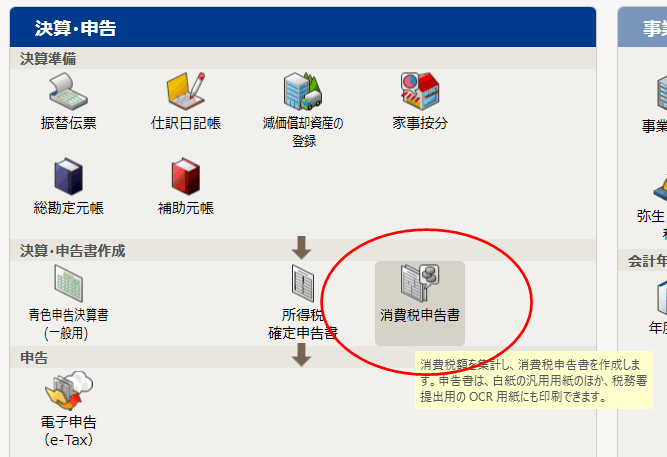

1年の仕訳が全て終わったら、次は申告書の作成です。

クイックナビゲータから、「消費税申告書」をクリックします。

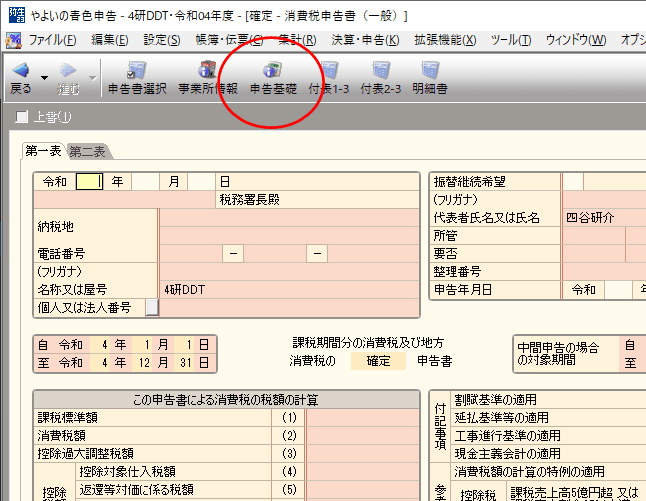

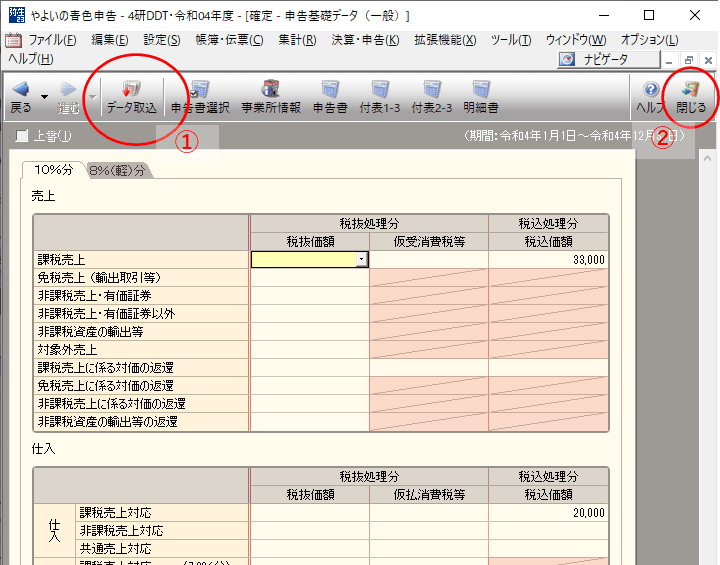

申告書画面を最初に開いたときは、まだ消費税額の集計が行われていません。仕訳内容を申告書に反映させるために、画面上部の「申告基礎」のアイコンをクリックしてください。

「データ取込」をクリックして、金額が自動的に入ったのを確認したら、「閉じる」をクリックして先ほどの申告書の画面に戻ります。

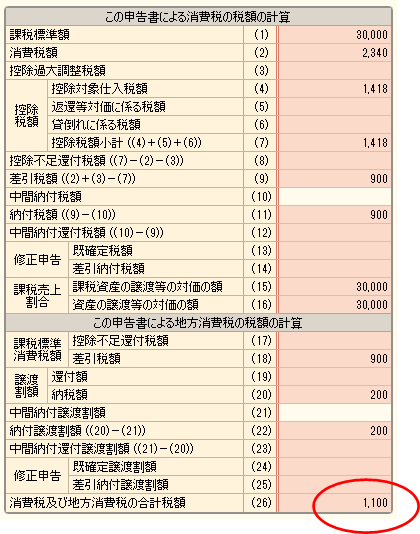

申告書の画面にいろいろな数字が自動的に入力されているのが確認できると思います。途中、「なんでこんな数字になるんだろう?」と思うような項目もたくさんありますが、とにかく一番下の「消費税及び地方消費税額の合計税額」が、納税すべき消費税額です。

不安なら、検算してみるといいかもしれません。売上に掛かった消費税は3,000円、経費に掛かった消費税は2,000円×(10/110)=約181円が10個で約1810円。その差し引きは1,090円なので、大体合ってます。どうしても端数誤差が出るので、このような簡単な検算では完全に一致はしませんが、大体合っていればOKです。

この申告書は、年の途中に仮作成することもできます。例えば、毎月この申告書画面を開いて、その時点までの消費税納税額を確認するという使い方もできます。ただし、仕訳日記帳の内容が変わっても消費税申告書の数字は自動的には反映されないので、その都度「申告基礎」→「データ取込」の操作を行って、最新の情報を反映するようにしてください。

我々の知っている消費税率は10%ですが、その内訳は「国税7.8%+地方税2.2%」となっています。消費税申告書では、消費税率を一旦国税の7.8%で計算したあと、「地方税は国税の22/78」というふうに計算します。申告書の途中に出てくる半端な数字の正体はコレです。

あとは、事業所の所在地や納税地などを入力すれば、消費税申告書は完成です。ね、簡単でしょ?

e-Taxで申告する場合はこのままやよいの青色申告上でe-TaxをするだけでOKです。

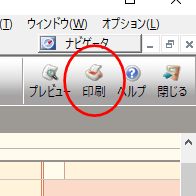

申告書を紙で税務署に提出する場合は、この画面の印刷ボタンをクリックすれば、そのまま税務署に提出できる形式の申告書が印刷できます。

決算処理

さて、ここで一つ疑問に思われた方もおられるかもしれません。

税込経理だと、売上33,000円-経費20,000円で、所得は13,000円です。一方、税抜金額を基準に考える税抜経理だと、売上30,000円-経費18,190円で、所得は11,810円です。経理方法解説編で「経理方法が違っても税額は同じ」と言ってたのに、これだと所得が変わってしまって所得税額も変わってしまうのでは??

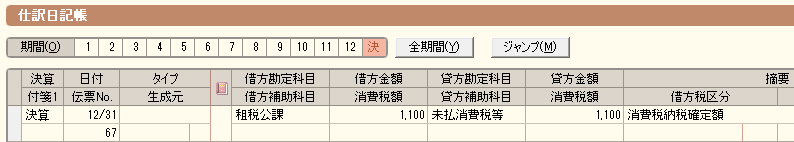

安心してください。この差を埋めるために、消費税納税額を租税公課という勘定科目で経費処理することによって、税込経理でも損が出ないようになっています。逆に言えば、この決算処理を忘れてしまうと損をしてしまうので、忘れないようにしましょう。

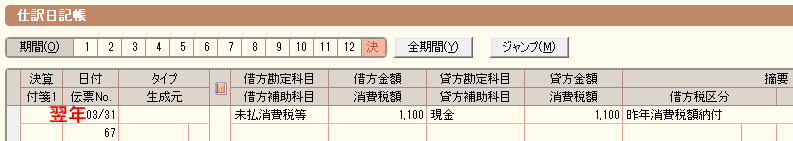

日付の左のところを「決算」にして、「租税公課1,100/未払消費税等1,100」と記帳します。これで、経理方法の違いによる所得の差が埋まります。あとは、翌期に実際に消費税を納付したときに、

とすればOKです。

また、これすらも面倒であれば、決算時の仕訳は切らずに、翌年の納付時に一発で「租税公課1,100/現金1,100」というふうに仕訳をする方法もあります。これだと当期の所得は13,000円で多いまま(所得税額が多いまま)にはなりますが、翌年の所得が1,100円下がるので、差し引きはほぼゼロです。年をまたいでしまうので微妙なプラスマイナスはありますが、この方法で消費税の納税を仕訳してもよいとされています。

税込経理のまとめ

このように、税込経理という経理方法は、仕訳から申告まで、ほぼほぼ免税事業者のときの手間と変わりません。多少数回、ぽちぽちクリックするところが多くなるくらいです。

ただし、消費税額がどれくらいになるのか、その計算方法はどうなっているのか、事業者としては常に注目しておく必要があります。税込経理は消費税納税額に対する関心が希薄になりがちなので、たまに申告書画面を開いて、その時点までの納税額の仮計算を行って、自分で手計算した検算とズレていないか(仕訳を間違っていないか)を確認するようにしましょう。

ディスカッション

コメント一覧

まだ、コメントがありません